ECB a finanční trhy: ne vždy na stejné vlně

ECB v červnu poprvé od dob pandemie snížila své úrokové sazby, přičemž tento krok byl ve velké míře finančními trhy očekáván. Ale ještě na začátku roku 2024 finanční trhy předpokládaly, že ECB přistoupí k tomuto kroku již v dubnu a bude pak v započatém snižování sazeb pokračovat razantním tempem až do konce roku. Tržní výhled základní úrokové sazby, odvozený z implikovaných tržních sazeb, se tak citelně odchyloval od oficiální komunikace ECB ohledně dalšího vývoje její měnové politiky.[1] V tomto článku přiblížíme okolnosti, které mohou stát za vznikem podobné situace. Naše analýza naznačuje, že finanční trhy se při predikci měnověpolitických kroků ECB snaží anticipovat „tail-risk“ scénáře, ve kterých by ECB mohla být překvapena ekonomickým vývojem eurozóny, což by mohlo vést k následnému rychlému a výraznému přizpůsobení měnové politiky. Klíčovým momentem pro divergenci názorů se zdá být situace, kdy nová data nepodporují – zejména krátkodobý – výhled ECB. Finanční trhy totiž rychle reagují na aktuální ekonomické údaje a na rozdíl od ECB upravují svůj výhled ihned po zveřejnění nových dat, přičemž mohou klást nadměrný důraz na negativní zprávy. Tento přístup ale podporovala i komunikace Rady guvernérů ECB, která zejména v posledních dvou letech zdůrazňovala význam aktuálních dat ve svém rozhodovacím procesu.

Vyšlo jako Téma pod lupou v publikaci Monitoring centrálních bank – červen 2024 (pdf, 868 kB)

Měnověpolitická překvapení aneb jak finanční trhy tipují další kroky centrálních bank

Finanční trhy nedokážou vždy předpovídat kroky centrálních bank a mohou být změnou nastavení měnové politiky překvapeny. Například studie Mezinárodního měnového fondu (IMF, 2002) již dříve potvrdila, že finanční trhy nebyly schopny správně předpovědět rozhodnutí ECB o úrokových sazbách, zejména v případě významných pohybů úrokových sazeb. Překvapení v měnové politice, tj. reakce trhů na neočekávané kroky centrální banky, si postupně získala v odborné literatuře velkou pozornost. Různé studie přitom zdůrazňují různé důvody pro jejich vznik či sílu – nejistota na finančních trzích, nejistota ohledně měnové politiky či důvěryhodnost a komunikace centrálních bank. Např. Sekandary a Bask (2023) zkoumali účinky překvapení měnové politiky na výnosy akcií při různých úrovních měnověpolitické nejistoty, přičemž výraznější negativní dopad identifikovali v případě vyšší nejistoty. Oliveira a Simon (2023) se zaměřili na roli důvěryhodnosti centrální banky při interpretaci překvapení měnové politiky. Podle jejich výsledků vysoká důvěryhodnost vede ke snížení inflačních očekávání, zatímco nízká důvěryhodnost naopak ke zvýšeným očekáváním. Benchimol a kol. (2023) ukázali, že finanční nejistota zesiluje reakci akciového trhu na překvapení měnové politiky se silnějším dopadem na šoky směrem k uvolnění měnové politiky. Konečně Gapen a Krane (2021) zjistili, že překvapení měnové politiky zvyšují volatilitu akciových trhů, zejména v obdobích vysoké ekonomické nejistoty, což naznačuje, že centrální banky musí při svých politických opatřeních zohledňovat převládající tržní podmínky. Kaminska a kol. (2023) pak zdokumentovali dopad měnověpolitických překvapení na termínové prémie, a tedy i na strukturu úrokových sazeb. Měnověpolitická překvapení tedy hrají významnou roli v transmisi měnové politiky a centrálními bankami jsou pozorně sledována.

Překvapení měnové politiky podle nejnovější odborné literatury souvisí i s informacemi o stavu ekonomiky. Měnověpolitická překvapení v této interpretaci mohou mít charakter čistě měnověpolitického šoku, ale mohou obsahovat i tzv. informační šoky. V práci Jarociński a Karadi (2020) jsou informační šoky neočekávané části oznámení měnové politiky, které zprostředkovávají nové informace o ekonomických fundamentech, a nikoli pouze indikace změn v postoji politiky. K těmto šokům dochází, když oznámení centrální banky odhalují poznatky o stavu ekonomiky, které byly trhu dříve neznámé. Například oznámení, které zahrnuje neočekávané zvýšení úrokových sazeb, může být interpretováno nejen jako zpřísnění měnové politiky, ale také jako signál, že centrální banka má novou informaci týkající se inflačních tlaků nebo ekonomického růstu. Studie zdůrazňuje, že tyto informační šoky se liší od čistě měnověpolitických šoků, což jsou neočekávané změny v úrokové sazbě nebo jiných politických nástrojích, které nepřinášejí nové informace o ekonomických fundamentech. Správné rozlišení mezi těmito typy šoků je klíčové pro pochopení skutečného dopadu oznámení měnové politiky na finanční trhy a širší ekonomiku.

Studie zaměřující se explicitně na názorový nesoulad mezi finančními trhy a centrální bankou zatím v odborné literatuře ve větší míře chybí. Výjimkou je práce Sastry (2022), podle které je rozkol dán neshodou mezi trhy a centrální bankou ohledně přesnosti veřejných dat (tzv. asymetrická důvěra v data). Trhy jsou také více pesimistické při poklesu ekonomiky a mají tendenci přeceňovat vývoj (zde myšleno pokles) úrokových sazeb. Trochu jiný přístup, ale se stejným vyzněním, lze najít ve studii Sinha a kol. (2023). Práce zkoumá rozptyl očekávání ohledně budoucího vývoje základní sazby, poukazujíc na různé makroekonomické výhledy účastníků jako hlavní faktor pro rozšíření tohoto rozptylu. Hypotéza, že účastníci trhu implicitně vycházejí z odlišných představ o reakcích centrální banky definovaných variabilními Taylorovými pravidly, se v empirických analýzách nepotvrdila.

Informační šoky, definované v práci Jarociński a Karadi (2020), lze ale interpretovat i jako projev rozkolu mezi názory finančních trhů a centrální banky, ne nutně jako projev lepší informační báze měnověpolitické autority. Šok se pak objeví, když dojde k úpravě názorů finančních trhů. Ilustrujme si takovou situaci na jednoduchém příkladu. V prostředí výrazně negativního sentimentu ohledně růstových podmínek v dané ekonomice přichází nová data ohledně inflace, která jsou nižší oproti očekávání centrální banky. Trhy tak mohou být přesvědčeny, že centrální banka v reakci na to sníží úrokové sazby. Na zasedání centrální banka ke snížení sazeb nepřistoupí, ale její komunikace se posune více holubičím směrem. Tento krok může vést paradoxně k růstu tržních sazeb po zasedání centrální banky. Dojde tedy k tzv. autonomnímu zpřísnění měnových podmínek v reakci na komunikaci centrální banky, ačkoliv ta jde směrem k uvolnění. Zdálo by se, že komunikace centrální banky zde selhala, ale ve skutečnosti došlo jen k většímu sladění názorů. V očích účastníků na finančních trzích vzala centrální banka v potaz nejnovější data a tím snížila pravděpodobnost budoucí měnověpolitické chyby. Reakci tržních sazeb nelze jednoduše vysvětlit bez znalosti budoucího ekonomického příběhu, se kterým finanční trhy pracují. Výhled ale není jasně definovaný (tj. nestačí se orientovat podle šetření mezi analytiky[2]) a do značné míry odráží sentiment na finančních trzích. Pokud v této situaci navíc klade komunikace centrální banky přílišný důraz na aktuální data, a tedy nechtěně potlačuje informační obsah prognózy, naopak může citelně měnověpolitickou nejistotu zvyšovat.

Prognózy ECB v minulých třech letech[3]

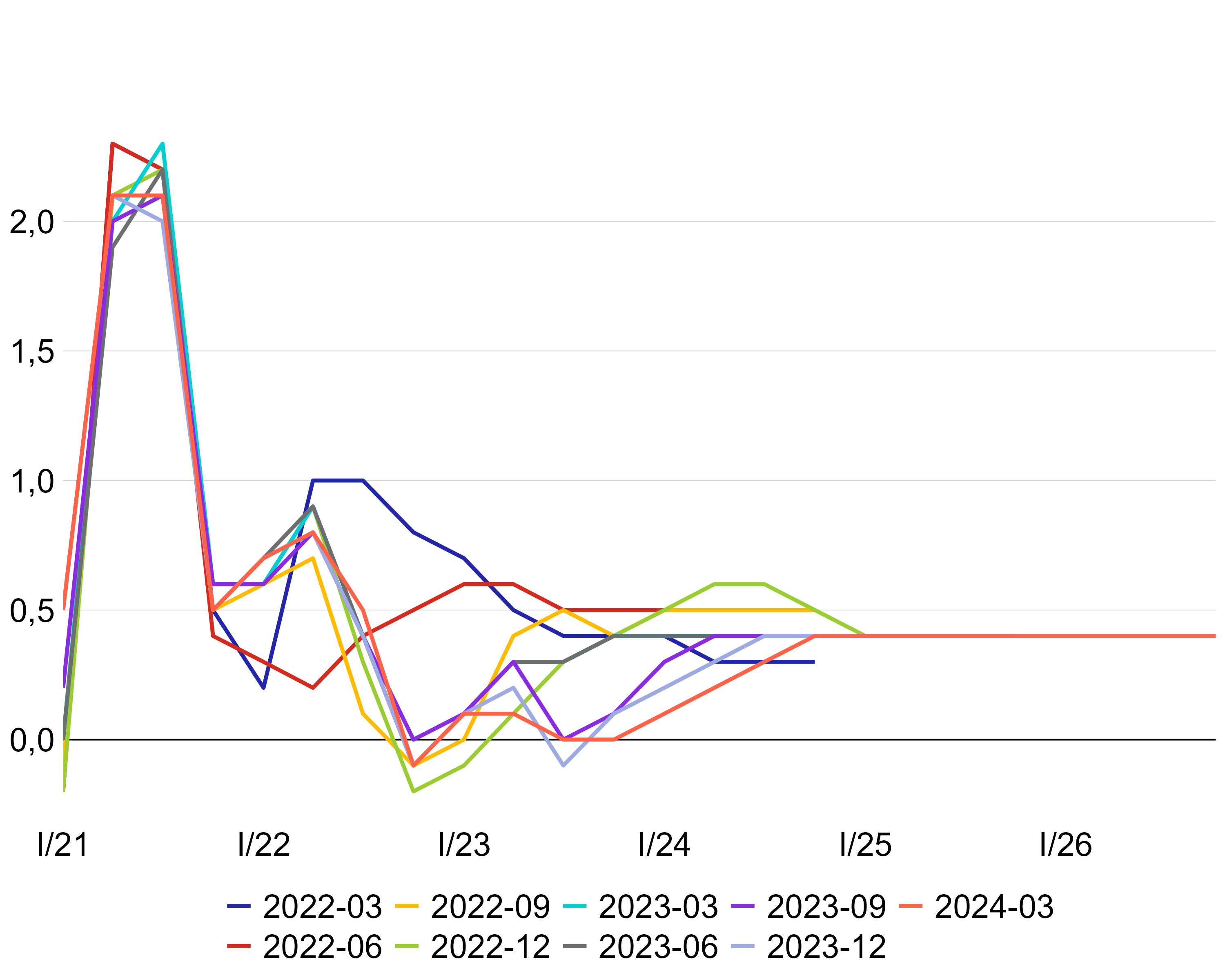

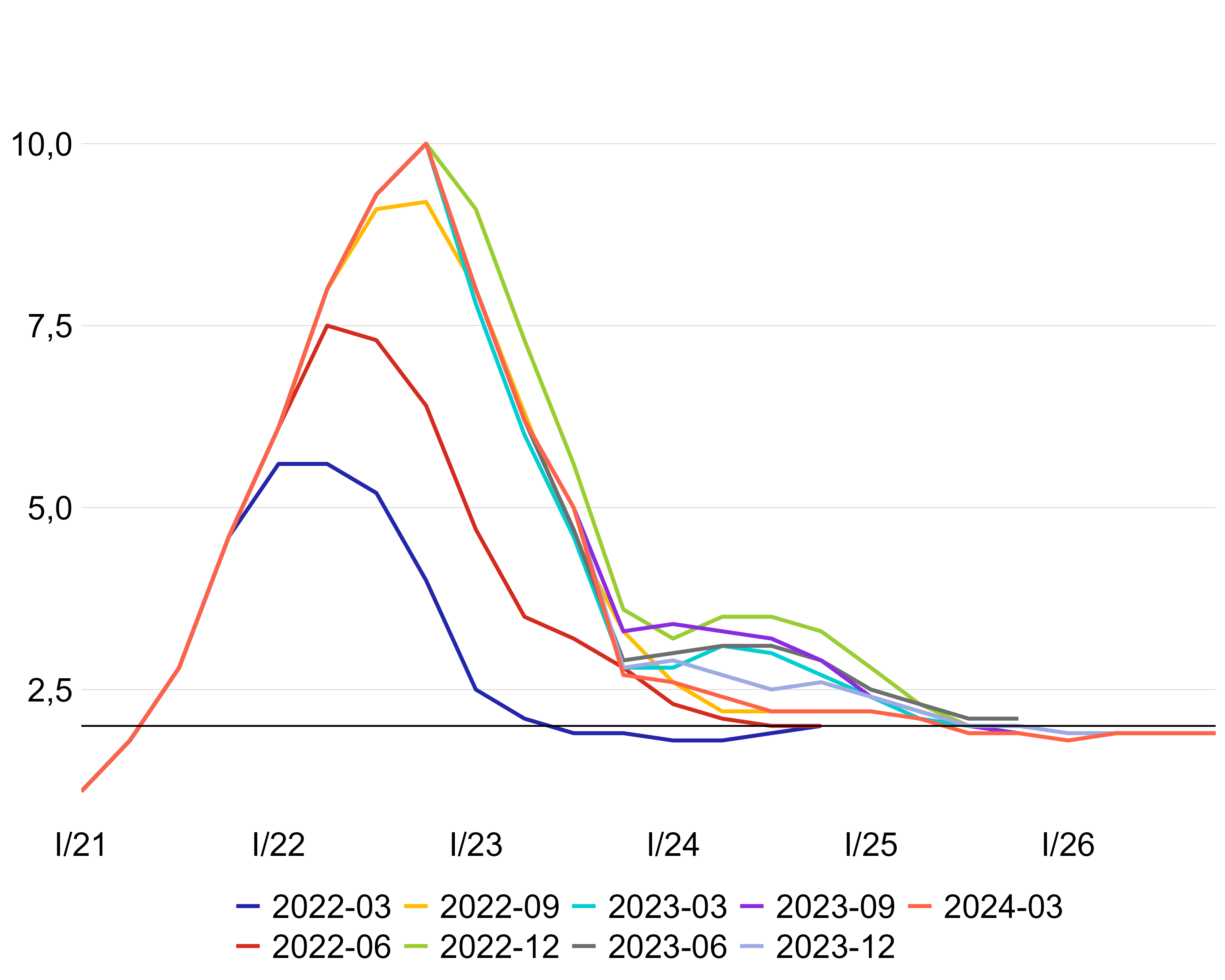

Prognózování ekonomického vývoje bylo po pandemii covidu náročné. Analýza výhledů Evropské centrální banky, ilustrovaná Grafy 1 a 2, odhaluje posuny v prognózách od roku 2022 do března 2024.[4] Z analýzy je například patrné, že březnová prognóza ECB z roku 2022 ještě nedokázala plně reflektovat ruskou invazi na Ukrajinu. Tento rozpor je způsoben značnými zpožděními v procesu tvorby prognóz ECB, když například pro březnovou prognózu je datová základna stanovena již v polovině února (tzv. „cut-off date“). Proces dále komplikuje fakt, že dvakrát do roka vznikají prognózy pro jednotlivé země v národních centrálních bankách Eurosystému. Ačkoliv nejsou dostupné detailní informace o tom, jak ECB nakládá s novými daty po dokončení prognózy, z vyjádření na tiskových konferencích je zřejmá opatrnost a tendence k odkladu vyjádření až po důkladné diskusi mezi odborníky. Prognózy ECB tak mohou v turbulentních dobách vyznívat, že nereflektují aktuální dění. Přitom jejich komunikace se v těchto situacích více koncentruje na diskusi ohledně rizik a alternativních scénářů, což však nemusí všichni účastníci na finančních trzích plně vnímat.

Například, od poloviny roku 2022 prognózy Evropské centrální banky předpovídaly zrychlení růstu v eurozóně, oživení se však stále odkládalo. Jak demonstrují Grafy 1 a 2, od podzimu 2022 se obrázek inflace na ročním horizontu jevil jako stabilní, ekonomické oživení se však stále nekonalo a eurozóna stagnovala. ECB nicméně opakovaně očekávala, že eurozóna slabý výkon rychle překoná. Pro srovnání, v letech 2007 až 2018 se naopak naplňovaly predikce ECB pro růst HDP, ale zaostávaly predikce inflace. Pozorný čtenář si všimne, že většina prognóz mezičtvrtletního růstu HDP směřuje k hodnotám mezi 0,3–0,5 %, což v anualizovaném vyjádření znamená tempo růstu HDP v rozmezí 1,3–2 %.[5] Relativně podobný obrázek dostáváme i v případě inflace – zde směřoval její prognózovaný vývoj v horizontu 4 čtvrtletí v letech 2011–2013 k hodnotám okolo 1,6 %, poté do roku 2020 zhruba do pásma 1,2–1,6 %. V posledních letech prognózy inflace směřují k 2% cíli.

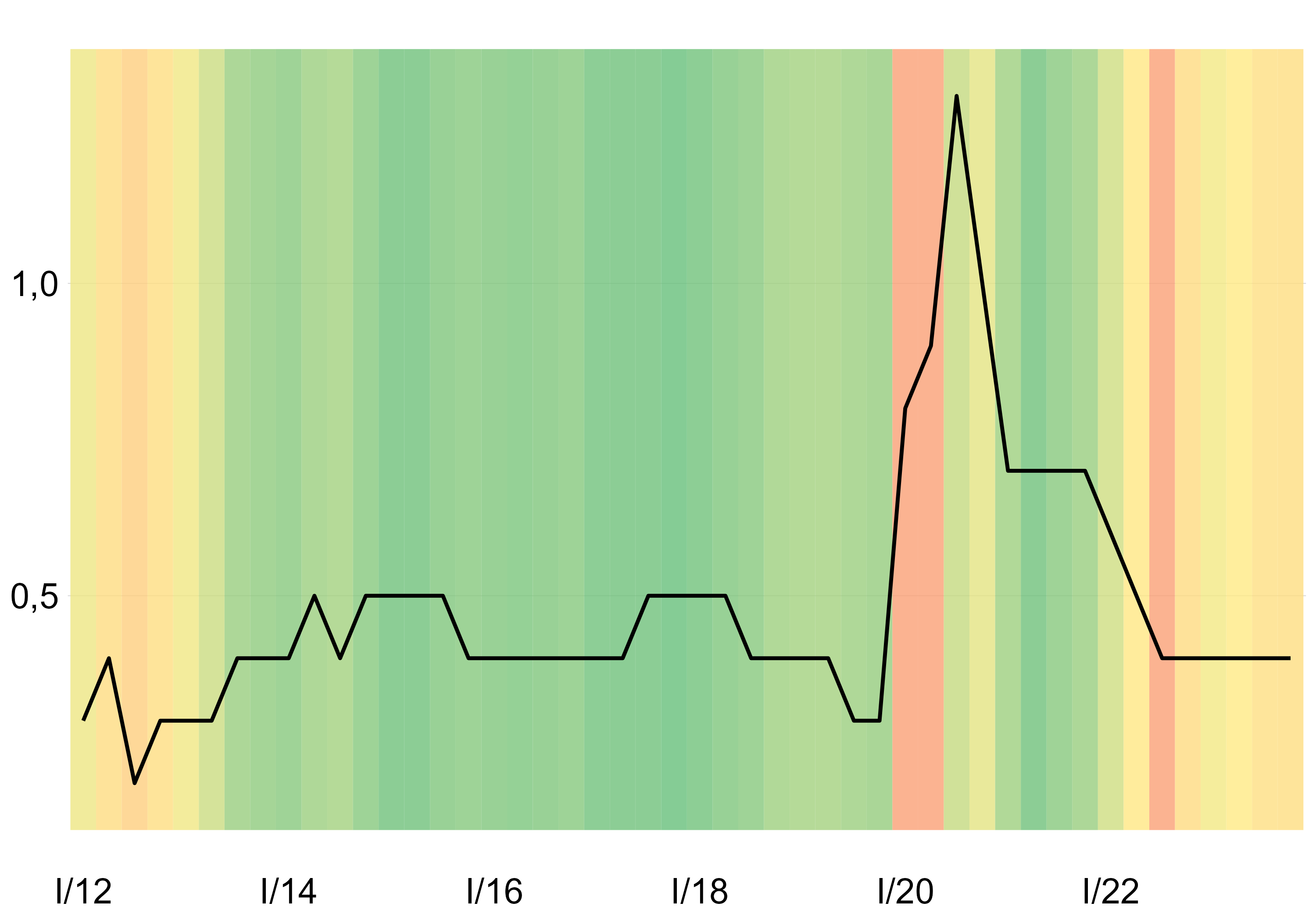

Rozpory mezi očekáváními finančních trhů a predikcemi ECB se stávají zvláště patrnými v obdobích narůstajících obav z recese v eurozóně. Pro lepší pochopení tohoto fenoménu pravidelně sledujeme indikátor pravděpodobnosti recese v eurozóně, který je sestavován agenturou Bloomberg na základě šetření mezi analytiky.[6] Graf 3 ilustruje porovnání očekávaného hospodářského růstu v ročním horizontu podle ECB a pravděpodobnost recese, reprezentované barevným spektrem od červené (vysoká pravděpodobnost) po zelenou (nízká pravděpodobnost). Zvláště výrazná byla diverzita názorů v roce 2012, kdy eurozóna procházela recesí a ECB očekávala rychlé oživení, a také v období od roku 2022. Ještě na začátku roku 2024 předpovídaly trhy příchod recese v eurozóně během následujícího roku (oranžová barva) s více než 65% pravděpodobností, zatímco ECB očekávala naopak zrychlení růstu HDP až na úroveň 0,4 % ve stejném časovém horizontu. Tento rozpor poukazuje na to, že finanční trhy vnímaly slabý výkon eurozóny více negativně než ECB a v krátkodobém horizontu předpokládaly nižší růst.

Graf 1 – Prognózy ECB pro HDP po roce 2021

Pozn. Mzč. růst HDP v %. Popisek ukazuje měsíc prognózy, tj. 2022-03 je březen 2022 (zimní prognóza ECB).

Zdroj: ECB.

Graf 2 – Prognózy ECB pro inflaci po roce 2021

Pozn. Mzr. růst HICP v %. Popisek ukazuje měsíc prognózy, tj. 2022-03 je březen 2022 (zimní prognóza ECB).

Zdroj: ECB.

Graf 3 – Prognózy ECB pro HDP v ročním horizontu

Pozn. Mzč. růst reálného HDP v % v horizontu jednoho roku, pravděpodobnost recese na pozadí, zelená barva je nízká pravděpodobnost recese, červená je vysoká pravděpodobnost recese. Poslední zachycená prognóza ECB je z března 2024.

Zdroj: ECB, Bloomberg.

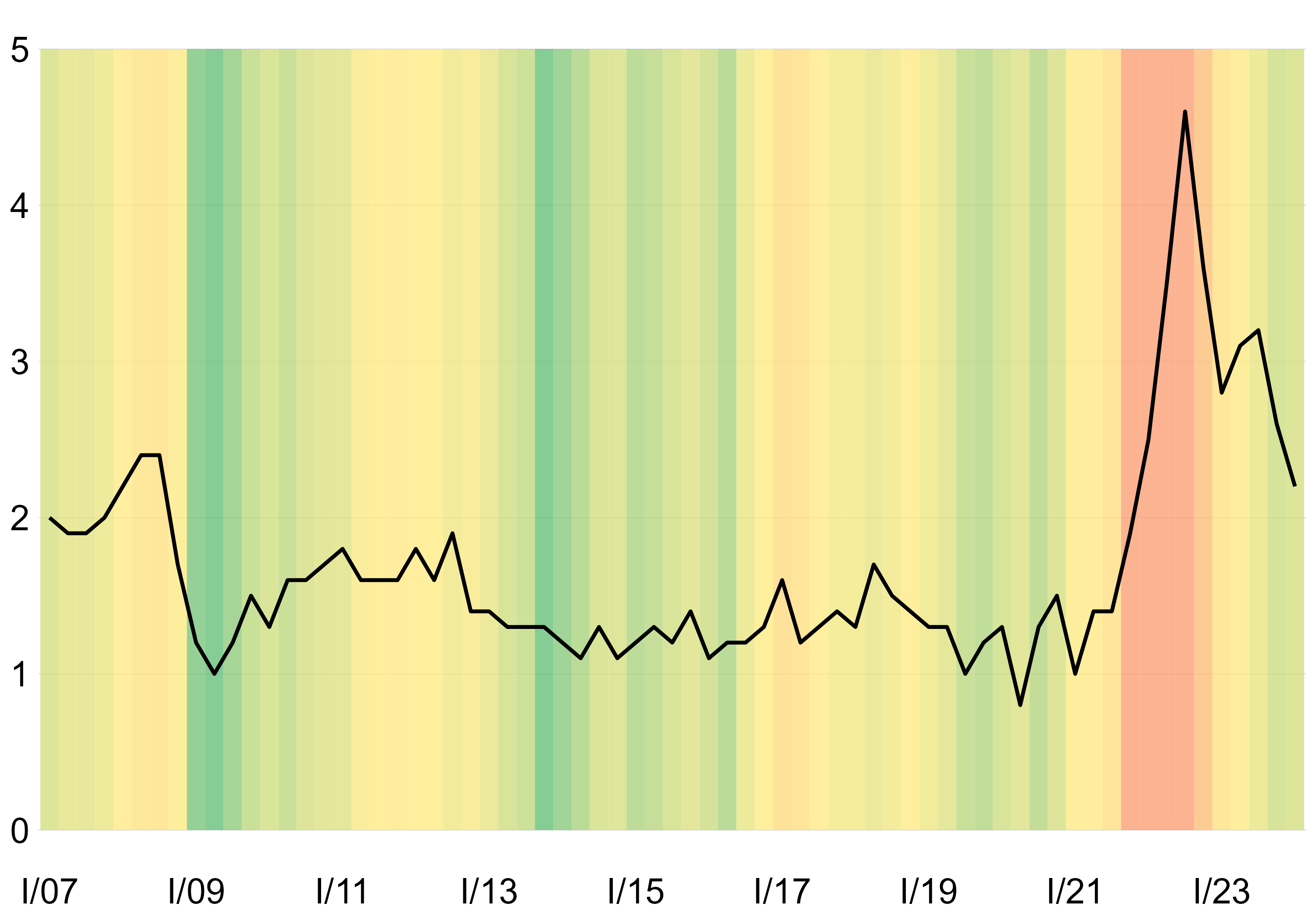

Graf 4 – Prognózy ECB pro inflaci v ročním horizontu

Pozn. Mzr. růst HICP v % v horizontu jednoho roku, překvapení v inflaci podle CITI, zelená barva je dezinflační/deflační překvapení, červená je inflační překvapení. Poslední zachycená prognóza ECB je z března 2024.

Zdroj: ECB.

Tržní účastníci mohou mít odlišná očekávání ohledně vývoje inflace, zejména pokud jsou novými daty o inflaci překvapováni. V průběhu podzimu 2023 došlo k zintenzivnění spekulací o možnosti brzkého uvolnění měnové politiky ECB, což bylo motivováno nečekaně utlumeným vývojem inflace v eurozóně. Jak ukazuje Graf 4, v období, kdy vývoj inflace překvapuje směrem dolů (dezinflační/deflační překvapení) se i výhledy inflace z pera ECB posouvají níže. Nebylo tomu jinak ani v závěru roku 2023, ale podle prosincové prognózy byl roční výhled ECB stále na poměrně vysoké úrovni. Meziroční růst HICP se měl v průběhu letošního roku pohybovat nad 2,5 % a klesnout pod 2 % až v polovině roku 2025. Naproti tomu někteří analytici na finančních trzích – jak naznačovaly komentáře – předpokládali, že inflace v eurozóně by mohla dosáhnout 2% cíle již na přelomu prvního a druhého čtvrtletí.

Není jednoduché určit, zda finanční trhy v minulosti více překvapoval vývoj reálné ekonomiky, či inflace. Nicméně určité indikace může poskytnout pravidelné šetření agentury Bloomberg mezi analytiky, které se koná před každým zasedáním ECB. Toto šetření zahrnuje dotazy na změny makroekonomických prognóz ECB, které analytici očekávají. Tabulka 1 odhaluje vývoj podílu analytiků očekávajících revizi dolů pro HDP a jádrovou inflaci. Od června loňského roku byly revize dolů očekávány pro HDP, takže analytici vnímali rozpor ohledně prognózy HDP a skutečného vývoje. Pozoruhodný skok je ale vidět ve výhledu jádrové inflace před prosincovým zasedáním ECB, což může odrážet neočekávaný pokles inflace v eurozóně v listopadu 2023. Představa o vývoji ekonomiky eurozóny, jak ji formulovala ECB, se finančním trhům již nezdála být plně v souladu s přicházejícími daty. To vyvolává otázku, zda finanční trhy pracovaly s odlišným scénářem pro ekonomiku eurozóny v letošním roce.

Tabulka 1 – Odpovědi analytiků v rámci šetření agentury Bloomberg před zasedáním ECB na otázku "Jak očekáváte, že ECB zreviduje své makroekonomické projekce?"

| Podíl odpovědí „snížení“ pro výhled HDP | Podíl odpovědí „snížení“ pro výhled jádrové inflace | |||||||

| 2023 | 2024 | 2025 | 2023 | 2024 | 2025 | |||

| březen 2023 | 3 % | 40 % | 14 % | březen 2023 | 4 % | 18 % | 25 % | |

| červen 2023 | 43 % | 70 % | 3 % | červen 2023 | 18 % | 25 % | 19 % | |

| září 2023 | 92% | 84 % | 4 % | září 2023 | 13 % | 50 % | 46 % | |

| prosinec 2023 | 76 % | 79 % | 15 % |

prosinec 2023 |

71 % | 71 % | 45% | |

| březen 2024 | 67% | 40% | březen 2024 | 63 % | 29 % | |||

Pozn. Měsíc v prvním sloupci označuje měsíc šetření, ve sloupcích jsou pak uvedeny roky, na které se šetření dotazovalo.

Ekonomický vývoj v eurozóně na konci roku 2023 tak naznačoval možný budoucí vývoj, který se mohl zásadně lišit od makroekonomického výhledu prezentovaného ECB.[7] Lze to ilustrovat na výhledu mezd, jehož význam ECB opakovaně zdůrazňovala. V případě, že finanční trhy považovaly recesi v eurozóně (ačkoli třeba jen technickou) za pravděpodobnou, nemusely mít důvěru v robustní růst poptávky, a tedy ani mezd. Zpomalení mzdové dynamiky navíc potvrzovaly i vysokofrekvenční indikátory – např. Indeed Wage Tracker (IWT), který sleduje růst mezd v inzerátech na portálu Indeed. IWT obvykle předjímá skutečný mzdový vývoj o půl roku, přičemž již na začátku roku jasně naznačoval zpomalení mzdové dynamiky. I vyjednávání o mzdách v Německu probíhalo v umírněném duchu a případná přilepšení zaměstnancům, podobně jako v posledních dvou letech, byla směřována do bonusů. Finanční trhy též mohly vyhodnocovat odlišně rizika či posuzovat odlišně další předpoklady spojené s prognózou. Mezi faktory, které mohly vstupovat do úvah analytiků, patřilo další výrazné snížení burzovních cen energií (zejména plynu) na začátku roku, odeznívající vliv potíží v kontejnerové dopravě či omezená ziskovost podniků při oslabené poptávce.

Překvapení v měnové politice a komunikace ECB

Jednou z dalších interpretací může být, že se finanční trhy snažily připravit na možný prudký zvrat v měnové politice ECB nebo měly odlišnou představu o reakční funkci centrální banky. Investoři mohli vycházet z historické zkušenosti – když je ECB makroekonomickou situací překvapena a začne snižovat sazby později, udělá to razantněji. Nemáme k dispozici konkrétní trajektorii sazeb, se kterou by souzněli členové Rady guvernérů ECB, abychom ji mohli porovnat s tržními očekáváními. Někteří představitelé ECB ale v minulosti jasně signalizovali první snížení sazeb až v létě. Po snížení v červnu, které bylo trhy očekávané, zbývají do konce roku ještě čtyři setkání Rady guvernérů (červenec, září, říjen a prosinec). Pouze na dvou z nich (září a prosinec) bude představena nová prognóza, která obvykle slouží jako základ pro úpravu nastavení měnové politiky. Při lednovém tržním výhledu v rozsahu 5–6 standardních snížení sazeb do konce roku 2024 to naznačuje, že tržní výhledy počítaly s dřívějším a/nebo na některém zasedání s agresivnějším snížením sazeb než jen o 0,25 procentního bodu. Inflace by musela klesnout pod 2 % a výhled ekonomické aktivity by se musel výrazně zhoršit, aby ECB uvažovala o takto dramatickém uvolnění měnové politiky, s nímž počítal tržní výhled.

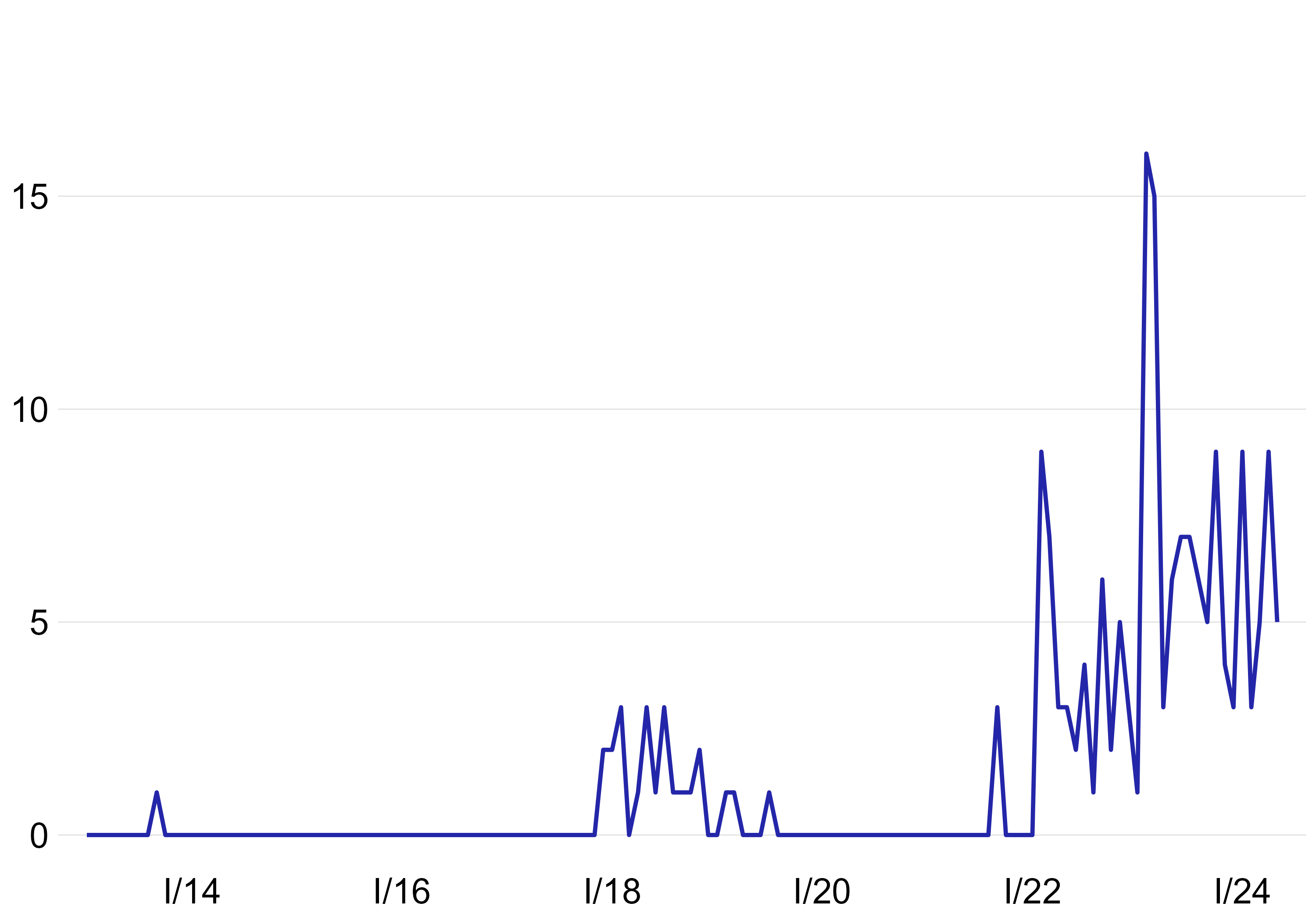

Graf 5 – Význam aktuálních dat v komunikaci ECB

Pozn. Počet pojmů „data-dependent“ za měsíc ve vystoupeních a rozhovorech členů Rady guvernérů či na tiskových konferencích ECB. Zdroj: web ECB.

Komunikace centrálních bankéřů navíc kladla důraz na význam posledních ekonomických dat. To je patrné například z častého užívání termínu „rozhodování na základě příchozích dat“ (v originále „data-dependent“),[8] který se od začátku roku 2022 stále více objevuje v jejich prohlášeních, jak ukazuje Graf 5. Po lednovém zasedání ECB například chorvatský guvernér zdůraznil, že úpravy tržní sazby o čtvrt procentního bodu jsou považovány za hladší způsob implementace měnové politiky, ale zároveň není vyloučena možnost většího zásahu, pokud to aktuální data podporují. Tento přístup mohl zvyšovat obavy trhů z překvapivých změn, což mohlo vést k větší ochotě zajistit se proti takovým scénářům, zejména pokud nová data naznačovala jejich vyšší pravděpodobnost. Centrální bankéři také tímto přístupem mohou znejišťovat trhy ohledně jejich důvěry v oficiální prognózu. Jakkoli je přizpůsobování měnověpolitických kroků v návaznosti na nově dostupné údaje přirozenou součástí měnové politiky, přílišné zdůrazňování „data-dependent“ přístupu tak může vést finanční trhy k přehnané citlivosti na nová data. Opatrný přístup guvernérů je nicméně pochopitelný, protože ekonomika eurozóny v posledních letech čelila více strukturálním potížím či nákladovým šokům než klasickémuhospodářskému cyklu.

Důvěryhodnost centrální banky ale nebyla zásadně narušena. ECB sice byla kritizována – zejména v roce 2021 – za nedostatečnou anticipaci vzestupu a setrvalosti inflace. V lednovém šetření 2023, zmíněném u Tabulky 1, více než polovina analytiků uvedla, že ECB je „za křivkou“, tj. reaguje pozdě. Výsledky šetření Financial Times z prosince 2023 ale ukázaly, že více než polovina respondentů si nemyslí, že důvěryhodnost ECB byla pozdní reakcí vážně narušena, zatímco třetina cítí, že její pověst byla poškozena.

Postupně se názory ECB a finančních trhů sladily, přičemž tržní výhled úrokových sazeb se posunul nahoru a přiblížil se tak komunikaci ECB. Vývoj inflace v eurozóně od února 2024 nepotvrdil obavy finančních trhů o dezinflační recesi, náznaky oživení v eurozóně byly naopak silnější. Sentiment mezi podniky byl stále negativní, ale aktivita v průmyslu se vymanila z poklesu. Pravděpodobnost recese během následujícího roku se podle výše zmíněného indikátoru dokonce snížila na 40 %. I březnové šetření mezi analytiky Bloomberg potvrdilo, že očekávání dalších korekcí v prognóze ECB (inflace i HDP) se snižuje (poslední řádek Tabulky 1). ECB pak na svém dubnovém jednání ponechala sazby beze změny, nicméně ve své komunikaci (v souladu s očekáváním trhů) zopakovala připravenost snížit sazby v červnu, což i následně učinila. Nejistá však je i s ohledem na další vývoj inflace razance dalšího snižování sazeb ECB ve zbytku letošního roku. Aktuálně se jeví jako pravděpodobný opatrnější postup, kdy ECB nebude s dalším snižováním sazeb spěchat, na což finanční trhy reagovaly úpravou výhledu sazeb směrem nahoru.

Závěr

Obecně lze shrnout, že za ideální lze považovat situaci, v níž jsou kroky a komunikace centrální banky v souladu s očekáváním finančních trhů. Pro centrální banku je důležité tržní očekávání sledovat – případný rozkol ohledně vývoje úrokových sazeb mezi těmito aktéry může vést k autonomnímu zpřísňování či uvolňování měnové politiky, které nemusí být z pohledu centrální banky žádoucí. Neočekávané měnověpolitické rozhodnutí navíc často vede ke zvýšené tržní volatilitě. Nicméně zejména v obdobích vysoké nejistoty může dojít k odlišnému vnímání makroekonomické situace mezi trhy a centrální bankou, a určitý rozkol v očekávání budoucího vývoje úrokových sazeb může být v takové situaci nevyhnutelný. Centrální banka pak musí tento rozkol brát v potaz – neměla by se jím však nechat svazovat. Jejím úkolem je nastavovat měnovou politiku tak, aby plnila svůj mandát, nikoli tak, aby nepřekvapovala finanční trhy (byť v ideální situaci půjde o totéž). S postupem času také trhy i centrální banka vidí, jak se ekonomika dále vyvíjí, což může vést k postupnému sbližování jejich postojů. A to koneckonců vysvětluje i odeznívající nesoulad mezi očekáváními trhu a komunikací ECB v dosavadním průběhu roku.

Literatura

Altavilla, C., Gürkaynak, R. S., Motto, R., & Ragusa, G. (2020). „How do financial markets react to monetary policy signals?“ European Central Bank, Research Bulletin No. 73. (externí odkaz)

Benchimol, J., Saadon, Y., & Segev, N. (2023). „Stock market reactions to monetary policy surprises under uncertainty,“ International Review of Financial Analysis, Vol. 89, 102783. (externí odkaz)

ECB (2016). „A guide to the Eurosystem/ECB staff macroeconomic projection exercises,“ European Central Bank. (externí odkaz)

IMF (2002). „Market Predictability of ECB Policy Decisions: A Comparative Examination,“ International Monetary Fund, WP/02/233. (externí odkaz)

Jarociński, M., & Karadi, P. (2020). „Deconstructing monetary policy surprises: The role of information shocks,“ American Economic Journal: Macroeconomics, Vol. 12(2), 1-43. (externí odkaz)

Kaminska, I., Mumtaz, H., & Šustek, R. (2023). „Monetary policy surprises and their transmission through term premia and expected interest rates,“ Journal of Monetary Economics, Vol. 124, 48-65. (externí odkaz)

Oliveira, S., & Simon, P. (2023). „Interpreting monetary policy surprises: Does central bank credibility matter?“ University of Illinois at Urbana-Champaign. (externí odkaz)

Sastry, K. A. (2022). „Disagreement About Monetary Policy.“ (externí odkaz)

Sekandary, G., & Bask, M. (2023). „Monetary policy uncertainty, monetary policy surprises and stock returns,“ Journal of Economics and Business, Vol. 124, 106106. (externí odkaz)

Sinha, A., Topa, G., & Torralba, F. (2023). „Why Do Forecasters Disagree about Their Monetary Policy Expectations?“ Federal Reserve Bank of New York, Liberty Street Economics. (externí odkaz)

Wilhelmsen, B., & Zaghini, A. (2011). „Monetary policy predictability in the euro area: an international comparison,“ Applied Economics, Vol. 43(20), 2533-2544. (externí odkaz)

[1] Případný rozkol má vliv i na prognózu ČNB, která se o tržní výhled úrokových sazeb v eurozóně opírá. Zahraniční výhled sazeb se totiž skrze kanál úrokového diferenciálu citelně propisuje do prognózy nastavení domácí měnové politiky.

[2] K dispozici je celá řada šetření mezi analytiky na finančních trzích – Survey of Professional Forecasters, šetření Consensus Economics či Bloomberg. Lze však také čerpat z komentářů na finančních trzích, které sentiment lépe zachycují.

[3] Makroekonomická prognóza představuje klíčový vstup pro rozhodování centrální banky o nastavení měnové politiky. Prognóza ECB je vytvářena odborným aparátem ECB a národních centrálních bank Eurosystému a v komunikaci ECB je označována jako „Staff Forecast“. Je však konzultována s Radou guvernérů, v naší analýze proto budeme hovořit o „prognóze ECB“. Prognóza je v případě ECB podmíněna tržním výhledem úrokových sazeb. Blíže viz např. ECB (2016) či Téma pod lupou z Monitoringu centrálních bank III/2023.

[4] Nově zveřejněná červnová prognóza není v analýze zohledněna.

[5] Při bližším pohledu na období 2011 až 2019, mimo hlavní krize, lze identifikovat pouze jednu prognózu (zimní prognóza 2013), kde mezičtvrtletní růst HDP není v ročním horizontu v tomto rozmezí. Tato tendence je běžná mezi analytiky využívajícími strukturální modely pro prognózování a není omezena pouze na centrální banky. Vzorec se opakuje i v prognózách od poloviny roku 2022, kde cílová hodnota mzč. růstu HDP v horizontu 1 roku zůstává stabilně na úrovni 0,4 %.

[6] Tento indikátor z naší historické zkušenosti lépe vystihuje změny v sentimentu na finančních trzích než běžné šetření výhledu makroekonomických veličin mezi analytiky, kde je patrná tendence více sledovat chování a komunikaci centrální banky, které nemusejí vysílat včasné signály o přicházející recesi.

[7] Jak psala ECB v prosincové prognóze, předpoklady o vývoji spotřeby domácností a inflaci byly klíčové: „Klesající inflace a rostoucí mzdy by navíc v kontextu stále napjatého trhu práce měly na přelomu roku podpořit kupní sílu domácností.“ či „Silnější růst mezd také znamená, že ztráta kupní síly, ke které došlo při prudkém nárůstu inflace, by se měla zotavit do konce roku 2024, což je o něco dříve, než se očekávalo v zářijových projekcích.“.

[8] Pomocí automatizovaného systému stahování informací z webu (webscraping) jsme analyzovali vystoupení, rozhovory a další oficiální vyjádření členů Rady guvernérů, jak jsou uvedeny na webu ECB.