Makroekonomické prognózy centrálních bank: když dva dělají totéž, není to totéž

Podle čeho se rozhodují centrální bankéři, když nastavují úrokové sazby? V tomto článku srovnáváme prognostické a analytické nástroje a procesy při tvorbě měnové politiky v centrálních bankách aplikujících režim inflačního cílení. Opíráme se o dotazníkové šetření vypracované Českou národní bankou, která ve druhé polovině roku 2023 oslovila odborné útvary 22 centrálních bank vyspělých i rozvíjejících se ekonomik. Z dotazníku například plyne, že za zdánlivou podobností vnitřních procesů jednotlivých centrálních bank při tvorbě makroekonomické prognózy se skrývá široká různorodost detailů. Ta souvisí se spektrem používaných analytických a prognostických nástrojů a mírou transparentnosti v celém měnověpolitickém procesu. Dále ukazujeme, jak se různí vlastnictví prognózy napříč bankami, a jak intenzivně je vedení banky zahrnuto do tvorby makroekonomické prognózy. Obojí má své důsledky nejen pro strukturu vnitřní diskuse v konkrétní centrální bance a zejména pro její vnější komunikaci. Závěrem se pak zamýšlíme nad tím, že rychle po sobě jdoucí covidová a energetická krize, v kontextu nárůstu napětí ve světové ekonomice, přinesly novou výzvu i pro tvorbu prognóz a jejich roli v měnověpolitickém procesu. I tyto události pak řadu centrálních bank motivují k vypracování revizí rámce jejich měnové politiky, často i včetně doposud používaného modelového rámce.

Ze stejného těsta

Náš průzkum potvrzuje, že v moderním centrálním bankovnictví (postaveném na cílování inflace) jsou vnitřní procesy v různých centrálních bankách velmi podobné. Všechny centrální banky (CB) v našem vzorku organizují své měnověpolitické rozhodování kolem makroekonomické prognózy, kterou v pravidelných intervalech připravují experti pomocí kombinace (semi)strukturálních makroekonomických modelů, statistických metod a expertních odhadů. Základní scénář prognózy doplňují všechny dotazované centrální banky alternativními nebo citlivostními scénáři, které slouží k zachycení klíčových rizik.

Pro odbornější publikum není tato podobnost překvapivá. Na rozdíl od jiných měnověpolitických režimů je inflační cílování relativně nové[1] a jeho intelektuální tradici lze vysledovat v konkrétních akademických publikacích. Operační postupy inflačního cílování byly postupně vybroušeny do podoby tzv. nejlepší praxe, kterou prosazovaly mezinárodní finanční instituce, zejména pak Mezinárodní měnový fond. „Evangelium“ FPAS (forecasting and policy analysis), které shrnuje hlavní principy, se šířilo a stále šíří prostřednictvím technické pomoci do stále většího počtu zemí (viz např. Adrian, Laxton a Obstfeld, 2018)[2]. Jinými slovy, podobnost není náhodná, je výsledkem tvarování podle stejné šablony.

Mezi jednotlivými centrálními bankami ovšem panují nápadné rozdíly v transparentnosti procesů a jejich řízení. Další odlišnosti se objevují v analytických a prognostických nástrojích a jejich využití v měnověpolitickém procesu. Některé centrální banky spoléhají na jeden stěžejní jádrový model, zatímco jiné dávají přednost sadě modelů. S tím úzce souvisejí rozdíly ve vnímané hierarchii mezi strukturálními makroekonomickými modely, krátkodobými prognózami a expertními odhady. V článku podrobněji popisujeme tyto rozdíly v praxi jednotlivých centrálních bank, včetně vývoje v nedávných letech a jejich výhledu do budoucna.

Skleněné zdi nevyhovují každému

Třebaže prognostická infrastruktura a interní procesy inflačně cílujících centrálních bank bývají podobné, zkoumané centrální banky se značně liší v ochotě pustit veřejnost pod pokličku. Míra transparentnosti je tedy mezi nimi rozdílná[3]. Zatímco většina z nich zveřejňuje základní model a jeho strukturu na svých internetových stránkách, téměř třetina tak nečiní.[4] Ukazuje se tak jasný vztah mezi zveřejňováním základního modelu a indexem transparentnosti, který shromáždili Dincer, Eichengreen a Geraats (2022). Takový výsledek není překvapivý vzhledem k tomu, že zveřejněná dokumentace modelu je jedním z 15 kritérií, která do indexu transparentnosti CB vstupují. Silně s ním však korelují i další otázky z námi provedeného dotazníkového průzkumu, které do indexu nejsou výslovně zahrnuty. Například všechny centrální banky v našem vzorku sice připravují alternativní nebo citlivostní scénáře k hlavní prognóze, ale méně než 40 % z nich je obvykle nebo vždy zveřejňuje. Jedná se v drtivé většině o ty centrální banky, které dosahují nejvyšších hodnot indexu transparentnosti. Transparentnější centrální banky také častěji zveřejňují zprávy z revize měnové politiky (monetary policy review) provedené v uplynulých pěti letech, byť v tomto případě je statistický vztah méně jednoznačný.

I ty nejtransparentnější centrální banky si však nechávají některé prognostické výsledky pro sebe. Průzkum ukazuje, že centrální banky, které využívají vedle jádrového modelu i konkurenční predikční model, alternativní výhledy nezveřejňují.[5]

Komu patří prognóza?

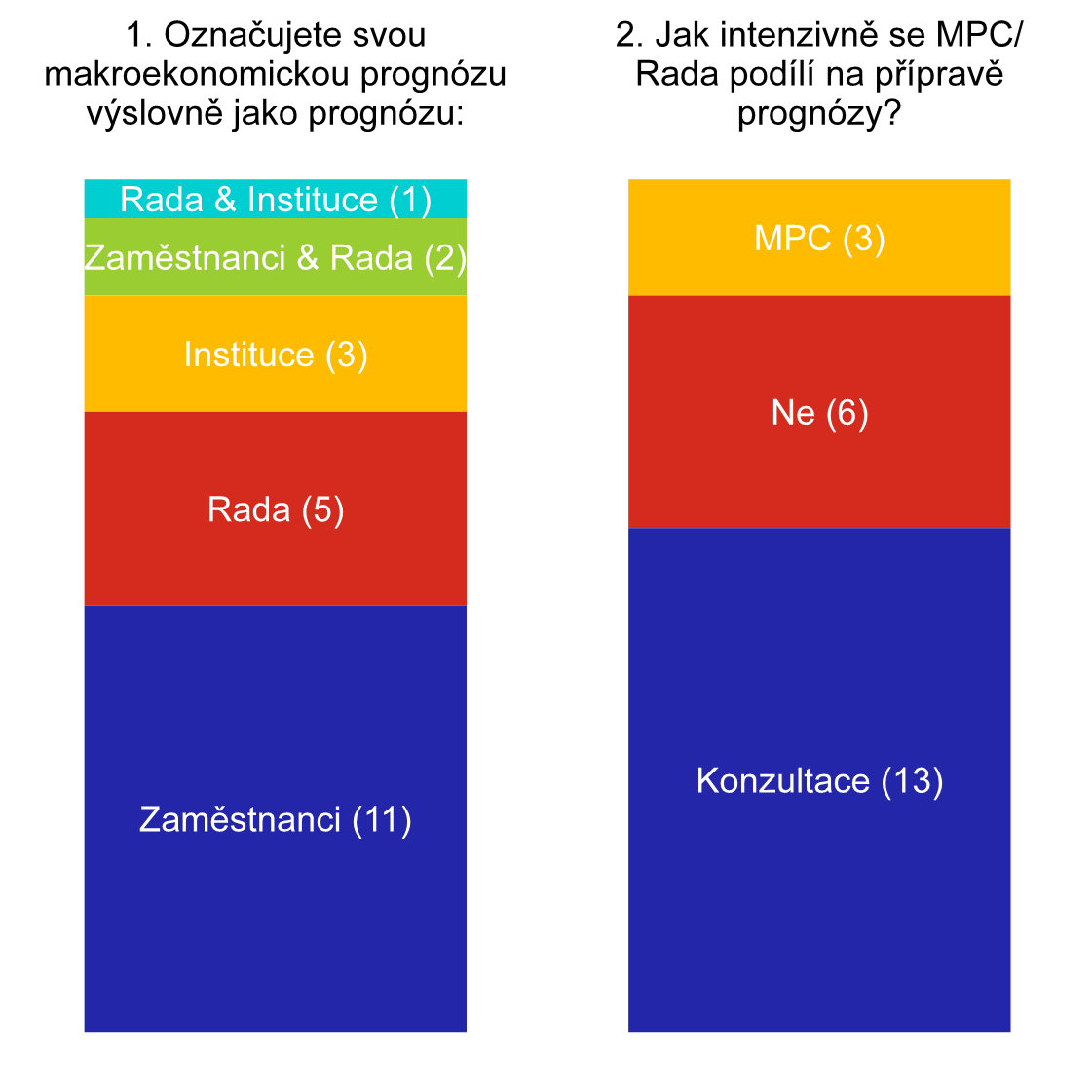

Další rozdíly mezi centrálními bankami vznikají v rozdělení odpovědnosti za prognózu mezi zaměstnance (odborný aparát) a bankovní radu (rozhodovací orgán)[6]. Formální odpovědnost za makroekonomickou predikci spočívá v polovině dotázaných institucí na zaměstnancích (11 bank), zatímco v pěti případech prognózu „vlastní“ bankovní rada. Ve zbylých případech se vlastnictví sdílí – prognóza je buď konsenzuálně připisovaná celé instituci či bankovní radě společně se zaměstnanci. V případě dvou centrálních bank patří zveřejněná prognóza bankovní radě, zatímco interně je připravována i nezávislá předpověď zaměstnanců (Graf 1).

Graf 1 – Vlastnictví prognózy a míra zapojení bankovní rady do její tvorby

Zdroj: výpočet autorů

Většina bankovních rad se aktivně podílí na tvorbě prognózy, a to i v případech, kdy je oficiální predikce připisovaná zaměstnancům. Nejčastější zapojení je formou konzultací (13 bank), přičemž pouze v šesti případech se bankovní rada vůbec nezapojuje (Graf 1). I v těchto bankách však zaměstnanci často zohlední názory členů bankovní rady ve formě alternativních scénářů. V bankách, kde prognózu „vlastní“ bankovní rada, je její zapojení výraznější a zpravidla určuje i finální vyznění prognózy. Uvedené odlišnosti mezi zeměmi v řízení měnověpolitických procesů nejspíše souvisejí s národními specifiky a historickou tradicí – nenašli jsme v datech zřetelnou souvislost s vyspělostí ekonomiky, měnověpolitickým režimem, transparentností centrální banky ani její právní nezávislostí. Zřejmě asi platí přísloví, že „zvyk je železná košile“.

Kde ale právní postavení centrální banky může hrát roli, je fiskální část makroekonomické prognózy. Rozpočtová politika má významný vliv na makroekonomické prostředí, a tedy i budoucí inflaci. Je to dáno jak přijímanými opatřeními vlády (např. změna daní), existencí regulovaných cen v ekonomice, tak i velikostí rozpočtů vlády a municipalit v dané ekonomice a fiskálních stimulů z nich vycházejících. Centrální banky aplikující režim inflačního cílení proto musí ve své prognóze předpovídat i fiskální politiku a sledovat legislativní proces při přijímání právních norem. Většina zkoumaných bank si sestavuje vlastní nezávislou predikci fiskálních veličin, ale nezanedbatelná menšina (5 bank) ji pouze přebírá od národních fiskálních autorit. Jedná se přitom většinou o centrální banky, které mají nižší právní nezávislost než ostatní dotazované banky.

Souhra modelů a úsudku

Všechny dotazované centrální banky využívají jak strukturální modely, tak daty řízené metody, i úsudek expertů při sestavení makroekonomické predikce. Viditelně se ale mezi bankami liší role a hierarchie těchto tří vstupů. Pro takřka všechny banky je klíčový integrovaný modelový rámec, přičemž tato strategie často zahrnuje úpravu výsledků s využitím pomocných modelů a zapracování odborného názoru. Naopak pouze dvě banky kladou důraz primárně na úsudkový přístup před modely. V takových případech makroekonomický model slouží spíše jako jistý konzultační bod pro sektorové odborníky.

Více než třetina bank spoléhá na jeden hlavní prognostický model, zatímco většina používá souběžný přístup, postavený na současném využití více modelů. I v rámci tohoto různorodého nastavení modelování se objevuje jistá hierarchie, kdy určité modely mají větší vliv než jiné. Z dvanácti bank, které v dotazníku popsaly využívání více modelů, jich deset považuje jeden za hlavní. Zbylé dvě banky výsledky svých modelů považují za rovnocenné a v predikci je průměrují. I mezi bankami, které považují jeden model za hlavní, panují rozdíly ve vnímání funkce komplementárních modelů. Některé popsaly jejich roli jako podpůrnou hlavnímu modelu, například pro kalibraci úprav v hlavním modelu, hodnocení jeho vlastností či zachycení kanálů, které v hlavním modelu chybí. Další centrální banky zdůrazňují interpretaci sady modelů spíše jako rozličných náhledů na ekonomiku, které mohou doplnit další perspektivu či poskytnout kontrolu/alternativu hlavnímu modelu. V několika případech se komplementární model díky své bohatší struktuře ekonomických vztahů používá primárně pro alternativní scénáře, zatímco méně strukturální a více daty řízený hlavní model slouží pro základní scénář.

Kompromisy (nejen) mezi teorií a daty

Modelový rámec, ve kterém se prognóza odehrává, zásadním způsobem ovlivňuje interní diskuzi i vnější komunikaci centrální banky. Predikčních modelů nebo modelových „rodin“ je ale k dispozici řada a každá centrální banka při výběru svého hlavního modelu čelí nezbytným kompromisům mezi intuitivností, flexibilitou, teoretickými základy, shodou s daty či komplexitou zachycených ekonomických vazeb. Mnoho centrálních bank například preferuje třídu semistrukturálních modelů, které se pokoušejí najít rovnováhu mezi přístupy primárně založenými na datech a strukturálními přístupy, které více spoléhají na teoretické vazby, často odvozené i od mikroekonomických základů.[7] Výstupy semistrukturálních modelů jsou zpravidla jednodušší a mají intuitivnější interpretaci než složitější dynamické modely obecné rovnováhy (DSGE), které v sobě ukrývají širší paletu teoretických vazeb a transmisních kanálů. Právě teoretické mikrozáklady chování domácností i firem a interní konzistence všech veličin jsou naopak důvody, proč jiné centrální banky upřednostňují DSGE modely jako svůj hlavní nástroj. Další přístupy, z kterých centrální banky vybírají, jsou například modely časových řad (často postavené na Bayesovské ekonometrii), které si vynucují jen minimální teorii a v co největším rozsahu se pokoušejí nechávat data promlouvat za sebe.

Důležitým rozhodnutím pro modelový rámec je rovněž, jestli je prognóza podmíněná určitou vnější trajektorií úrokových sazeb (například konstantní úrovní nebo tržními očekáváními), nebo jestli je naopak nepodmíněná, a tedy úrokové sazby jsou určené konzistentně s ostatními veličinami uvnitř modelu.[8] Většina centrálních bank používá prognózu nepodmíněnou. To však neznamená, že pro určité měnověpolitické otázky by nebyly vypracovávany citlivostní scénáře, které simulují dopady neměnnosti nebo požadované trajektorie úrokových sazeb.

Na vlastnosti používaných modelů jsme se v průzkumu ptali v několika otázkách a v naší výsledné interpretaci zohlednili i detailní poznámky přiložené k odpovědím a zveřejněnou modelovou dokumentaci. Pro nalezení podobného chování jsme využili jednu z klasifikačních metod strojového učení, přizpůsobenou pro práci s kategorickými daty. Ta relativně jednoduchým principem rozřazuje vybrané země podle podobností odpovědí do shluků, tj. skupin.

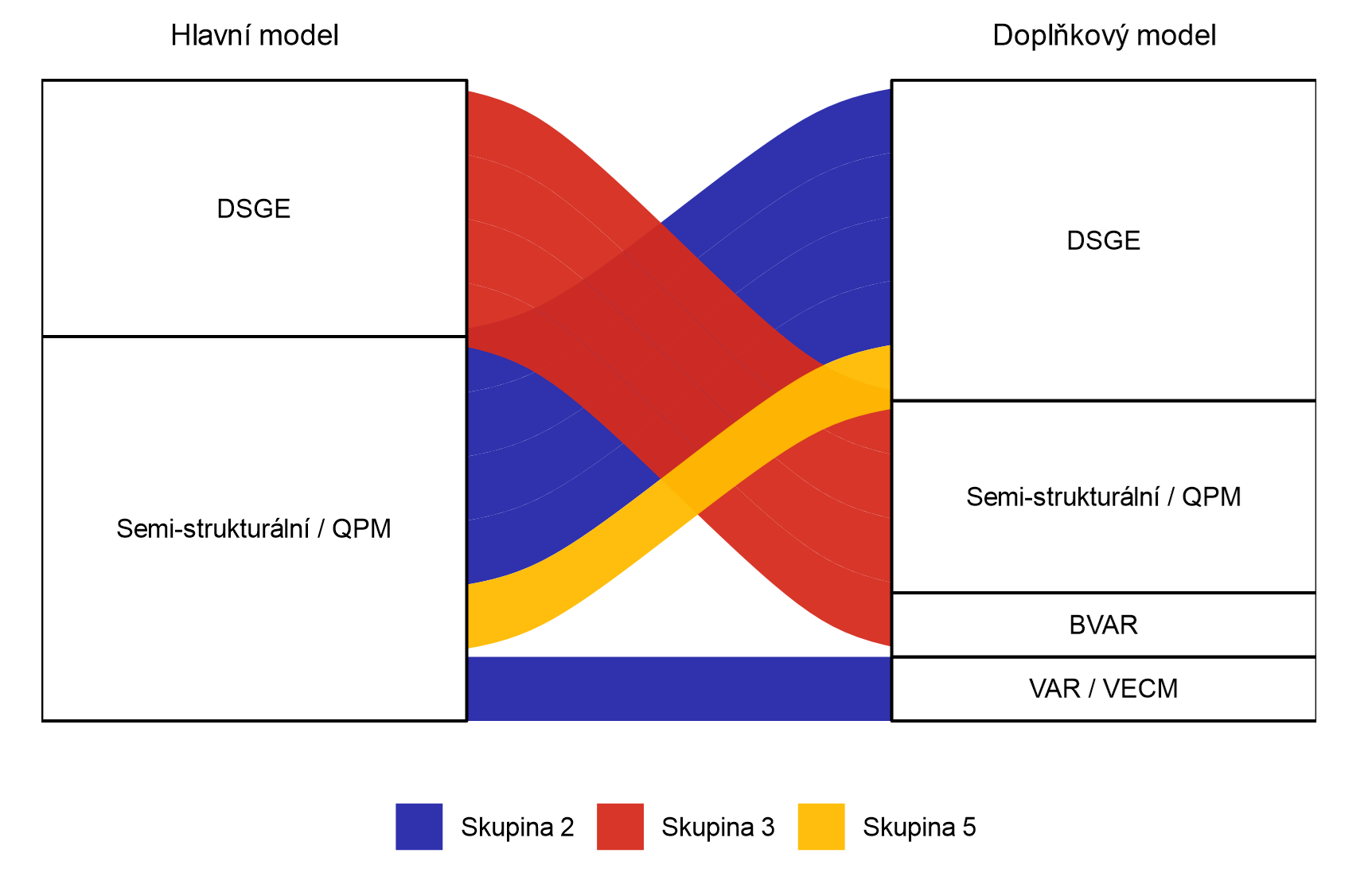

Graf 2 – Modelové rámce napříč skupinami

Zdroj: Výpočet autorů

Pozn.: Země jsou přiřazené do skupin na základě shlukování dat smíšených typů (tj. i kategorických dat) při použití rozdělení kolem medoidů na základě Gowerovy vzdálenosti.

Náš klasifikační algoritmus našel pět skupin, u nichž nastavení modelového rámce i zpracování prognózy bylo relativně podobné (Graf 2). V relativně malé skupině 1 jsou země, kde jsou využívány strukturální i DSGE modely a prognóza je podmíněná, ale klíčovou roli hraje úsudek. V početně největších skupinách 2 a 3 centrální banky více používají standardní modelový rámec, který se opírá o více modelů současně, a prognózy jsou spíše nepodmíněné. Liší se však tím, že ve skupině 3 má zpravidla DSGE model hlavní roli, zatímco země ve skupině 2 častěji spoléhají primárně na semi-strukturální model (Graf 3). Podobné jsou si i skupiny 4 a 5 – opírají se pouze o jeden stěžejní model, v případě skupiny 4 jsou to DSGE modely a v případě skupiny 5 jsou to semi-strukturální modely.[9] Nastavení podobné tomu, které aplikuje Česká národní banka, tj. modelový aparát s dominantní rolí DSGE modelu (skupina 4), má tedy relativně málo centrálních bank. Byť DSGE model je mezi dotazovanými bankami vůbec nejrozšířenějším predikčním nástrojem, většina bere v potaz bohatší sadu různých modelů, které se vzájemně doplňují.

Graf 3 – Hierarchie modelů v centrálních bankách s vícemodelovým přístupem

Zdroj: výpočet autorů

Pozn.: Vzorek centrálních bank je v tomto grafu zúžen jen na ty, které spoléhají na více predikčních modelů současně a zároveň v dotazníku nebo modelové dokumentaci popsali jejich hierarchii. Země jsou přiřazené do skupin na základě shlukování dat smíšených typů (tj. i kategorických dat) při použití rozdělení kolem medoidů na základě Gowerovy vzdálenosti.

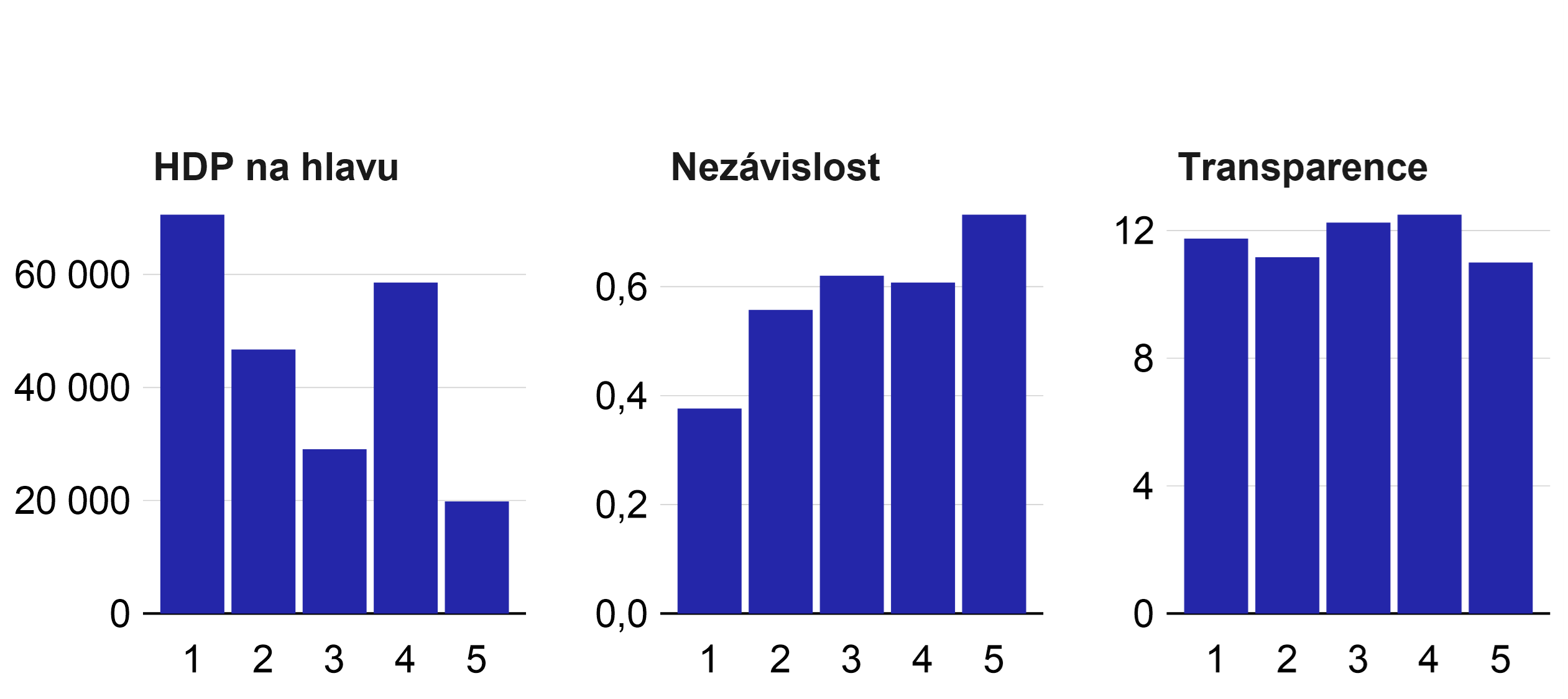

Volba modelového rámce souvisí s mnoha faktory. Centrální banky bohatých a vyspělých ekonomik najdeme ve všech námi vytvořených skupinách. Pokud však banka deklaruje poněkud volnější rámec s větší rolí úsudků nad modely, je mezi nejbohatšími (země s nejvyššími hodnotami HDP na hlavu), jak ukazuje Graf 4. Centrální banky menších zemí dohánějící bohaté sousedy mají sklon spíš převzít již ověřený recept, ale roli zda hraje i celá řada jiných faktorů. Významnou autoritou je zde bezpochyby Mezinárodní měnový fond, a to při poskytování technických pomocí v řadě centrálních bank, zavádění nejlepších praktik řízení centrálních bank, ale i odborné spolupráce mezi centrálními bankéři ve světovém měřítku, ve výzkumu či prostřednictvím osobních vazeb jejich expertů.

Graf 4 – Charakteristiky podle skupin

Zdroj: výpočet autorů

Pozn.: Na ose x jsou čísla skupin, na ose y průměrná hodnota daného ukazatele ve skupině. Nezávislost centrální banky je dle Garriga (2016) a transparence dle Dincer et al. (2022).

Je čas na změnu?

Centrální banky po celém světě čelí kritice, že ve svých předpovědích neočekávaly vzedmutí inflační vlny v roce 2021 a budoucí inflaci opakovaně netrefovaly i v dalších prognózách. Jejich úkol byl zkomplikován bezprecedentními šoky v globální ekonomice v podobě pandemie, souvisejících uzavírek, fiskálních stimulů a následném přetížení globálních dodavatelských řetězců, energetickou krizí a invazí Ruska na Ukrajinu. V dotazníku jsme se centrálních bank ptali, jak tyto šoky ovlivnily jejich prognostický proces. Zajímalo nás také, jestli plánují výraznější změny ve svých modelových rámcích či jestli provedli nebo plánují revizi měnové politiky, věnující se i prognostickým aspektům.

Centrální banky v průzkumu potvrdily problémy, s nimiž se během turbulentní éry potýkaly, při modelovaní a přípravě prognózy. Zmínily například chybovost předpovědí spoléhajících na dřívější ekonomické vazby, „rozbití“ tradičních sezónních vzorců, dlouhá zpoždění dat či jejich výrazné revize. Potíže občas vyžadovaly dočasné pozastavení primárního modelovacího rámce, a naopak přiřazení větší váhy na alternativní zdroje dat – zejména předstihové indikátory – a expertní úsudky. Některé banky doplnily do svých jádrových modelů nové zdroje šoků. Další adaptační strategii představovala tvorba většího množství alternativních scénářů, které odrážely zvýšený rozsah nejistot a rizik. Centrální banky, které obecně více spoléhají v prognostickém procesu na využití expertního úsudku[10], se potýkaly s menším rozsahem obtíží. Podle hodnocení některých institucí se od té doby rozsah nejistot opět snížil a z velké části bylo možné se v predikčních procesech navrátit k dřívější praxi; jiné naopak tvrdí, že rozsah nutných zásahů zůstává zvýšený.

Určitou zpětnou vazbu centrálním bankám poskytne i revize měnové politiky, zejména taková, co se zaměří na proces přípravy makroekonomické prognózy. Malá skupina centrálních bank je provádí na pravidelné bázi, což odráží jejich vnitřní potřeby či legislativní požadavky. Většinou vznikají příležitostně, v reflexi na změny v komunikaci nebo nastavení měnové politiky, v reakci na složitou ekonomickou situaci či před zavedením nových nástrojů. Hodnotitelé bývají obvykle zaměstnanci dané centrální banky, často za podpory externistů. O provádění revizi MP centrální banky vydávají tiskovou zprávu. Výsledky hodnocení banky většinou publikují, i když někdy jen částečně. Revize považují centrální banky za cenné a zavádění doporučení z nich vyplývající do praxe. Kvalita prognózování odborného aparátu nebývá hlavním jádrem revize, ale občas je jeho součástí. Z komentářů centrálních bank nevyplývá, že by revize MP zásadně zpochybnily kvalitu prognóz či modelových rámců. Je však často impulsem pro dílčí zlepšení či prioritní zaměření na identifikovanou oblast.

Naprostá většina dotázaných institucí neplánuje zásadní změny ve svém modelovém rámci. Adaptace během turbulentní doby a rozvoj nových nástrojů někteří respondenti označují za důkaz flexibility současných procesů. Mnozí další zmiňují plány dalšího rozvoje stávajících jádrových modelů či rozšíření sady používaných modelů. Pouze jediná centrální banka plánuje změnit svůj hlavní modelovací rámec. Několik dalších zdůrazňuje nutnost přijetí přístupu na bázi více modelů, a to zejména po nedávných šocích. Vícemodelový přístup podle některých zlepší orientaci v proměnlivých ekonomických podmínkách. Tyto poznatky mohou souviset s tím, že existence nového modelovacího přístupu, který by mohl v praxi centrálních bank nahradit strukturální, semi-strukturální či DSGE modely se zatím neprosadil, a ani akademická oblast takového jasného kandidáta nenabízí.

Podobným způsobem centrální banky reflektují i vývoj svých prognostických nástrojů v uplynulých 20 letech. Většina (14 bank) odpověděla, že v uvedeném období se nerozhodla ukončit používání žádného konkrétního makroekonomického modelu nebo modelovacího rámce. Změny jsou interpretovány častěji jako postupné zlepšování modelů či rozšíření sady využívaných modelů. V menšině případů (8 bank), kdy centrální banky v minulosti nějaký rámec opustily, se nejčastěji jednalo o posun ve směru více strukturálního modelování (například rozšíření teoretických vazeb nebo zavedení DSGE modelu). V jednom případě byl naopak DSGE model postupně upozaděn ve prospěch semi-strukturálního modelu. V jiném se DSGE model používal pouze pro stínování hlavního modelu, ale kvůli nedostatečným predikčním schopnostem jej nenahradil.

Závěr

Z dotazníkového šetření České národní banky, které probíhalo na podzim roku 2023, celkově vyplývá několik hlavních skutečností. První je až pozoruhodná podobnost klíčových vnitřních procesů jednotlivých centrálních bank, která však při podrobnějším studiu odpovědí přináší poznání o viditelné dílčí odlišnosti při tvorbě makroekonomické prognózy a roli modelů napříč centrálními bankami, nepřímo pak i v čase. To je pro nás očekávaný závěr, neboť každá centrální banka si prošla svojí evolucí nejen v této oblasti a její modelový rámec je tak trochu – pokud využijeme slovník biologů – přirozeným endemitem. Druhou je pak potvrzení rozdílné míry transparentnosti centrálních bank, zde zejména s ohledem na tvorbu jejich makroekonomické prognózy. Potvrdilo se například, že i ty z nejtransparentnějších centrálních bank provádějí část svých prognostických cvičení pouze pro své vnitřní potřeby. Třetí je oblast vlastnictví prognózy centrální banky, která se rovněž napříč centrálními bankami různí v roli zapojení jejího vedení do tvorby této prognózy. V některých bankách je prognóza téměř izolovaným výstupem jejich expertů, jinde společným dílem expertů a vedení centrálních bank, u některých centrálních bank je role vedení v tvorbě prognózy opravdu zásadní.

Dotazníkového průzkumu se zúčastnilo 22 centrálních bank cílujících inflaci, včetně čtyřech klíčových bank s rezervní měnou. Všem centrálním bankám, které se průzkumu zúčastnily, bychom chtěli i touto formou poděkovat za ochotu, otevřenost a sdílení informací z jejich měnověpolitické kuchyně. Ukázalo se, že napjatý začátek tohoto desetiletí s covidovou, energetickou a potažmo bezpečnostní krizí a napětím ve světové ekonomice přirozeně odkryl nevyřčené, tedy že v krizových létech je tvorba prognóz násobně těžší, než v dobách obvyklé nejistoty spojené běžným průběhem hospodářského cyklu. Ekonomové vědí, že modelový rámec je vždy pomocný nástroj, vnášející strukturu a mnohodimenzionálnost do měnověpolitické diskuse, nikoli automat pro finální měnověpolitické rozhodování. Překročení „prahového efektu“ vlivem událostí po roce 2020 evidentně zvýšilo motivaci centrálních bank projít si (ať již interně, externě nebo v jisté zvolené kombinaci expertů), své modelové přístupy a procesy v tvorbě jejich makroekonomické prognózy. Cílem je rozpoznání, co by v případě obdobných budoucích šoků mohly dělat lépe, resp. aby měly jistotu, že jsou jejich procesy nastaveny správně a robustně. Snad i touto formou sdílené souhrnné a anonymizované výsledky tohoto dotazníku pomohou všem centrálním bankám v tomto nelehkém procesu.[11]

Jako zpracovatelé dotazníku se domníváme, že sled dynamických událostí nedávných let může vést k zamyšlení a případně poopravení tzv. „nejlepší praxe“ centrálních bank. Zdá se nám, že by bylo potřebné více porozumět některým praktikám v těch centrálních bankách, které např. používají souběžně několik (jak substitučních, tak komplementárních) modelových výstupů v měnověpolitickém rozhodování, a to nejen v kontextu přijímání rozhodnutí o nastavení úrokových sazeb, ale i transparentnosti a srozumitelnosti pro odbornou veřejnost. I těmto otázkám bychom se rádi věnovali v nadstavbovém dotazníku, který nyní – v návaznosti na toto vyhodnocení – sestavujeme.

Autory jsou Soňa Benecká, Martin Kábrt a Luboš Komárek. Názory v tomto příspěvku jsou jejich vlastní a neodrážejí nezbytně oficiální pozici České národní banky. Poděkování patří respondentům dotazníkového šetření z řad centrálních bank za jejich čas a odpovědi, dále Petru Polákovi, Michaele Ryšavé a Anně Drahozalové za pomoc při sběru, zpracování a interpretaci dat.

Zdroje

Adrian, T. Laxton, D. a Obstfeld, M. eds. (2018): Advancing the frontiers of monetary policy.Washington, D.C.: International Monetary Fund.

CNB (2003): The Czech National Bank´s Forecasting and Policy Analysis System. Czech National Bank, p. 97.

Dincer, N. Eichengreen, B. a Geraats, P. (2022): Trends in Monetary Policy Transparency: Further Updates. International Journal of Central Banking. March 2022.

Garriga, A. C. (2016): Central Bank Independence in the World: A New Dataset. International Interactions 42 (5): 849-868

Klíčová slova: centrální bankovnictví, makroekonomické modelování, dotazníkové šetření

JEL Klasifikace: C53, E58, C83

[1] První inflačněcílující zemí se stal v roce 1990 Nový Zéland.

[2] Pro implementaci FPAS v ČR viz ČNB (2003).

[3] Z teoretického pohledu zřejmě existuje určitá optimální míra transparentnosti, které se centrální banka snaží přiblížit. Nižší i vyšší transparentnost, než je její optimální úroveň, vedou k nižší srozumitelnosti centrální banky. Kde však leží ono pomyslné optimum transparentnosti, není jednoduché určit.

[4] Některé ovšem zveřejnily částečnou modelovou dokumentaci ve výzkumných publikacích bez udání konkrétních hodnot klíčových parametrů.

[5] Ne vždy jsou ovšem komplementární modely vnímané jako konkurenční. Rozličným rolím těchto modelů se věnujeme dále v textu.

[6] V článku používáme nám blízké označení „bankovní rada“, ale myslíme obecně příslušný orgán, který kolektivně rozhoduje o měnově politice v dané zemi (Bank Board, Monetary Policy Committee apod.).

[7] Oblíbená volba je konkrétní typ semi-strukturálního modelu, jehož významní zástupci jsou FRB/US model amerického Fedu, BASE model Evropské centrální banky, LENS model kanadské centrální banky či Q-JEM model japonské centrální banky. Jiný oblíbený rámec je gapový Quarterly Projection Model, který se používá v celé řadě rozvíjejících se ekonomik i několika vyspělých zemích.

[8] I zde se nabízí možnost jakési „střední cesty“, kdy sazby jsou dané jednoduchým měnověpolitickým pravidlem. Několik centrálních bank tuto možnost využívá, jedna nám popsala pravidelnou přípravu podmíněné i nepodmíněné prognózy.

[9] Krátkodobá prognóza je významná u všech bank, bez systematických rozdílů mezi bankami. Specifickou roli hraje u první skupiny, kde centrální banky deklarovaly obecně expertní přístup k prognóze.

[10] V podmínkách přípravy prognózy ČNB šlo např. o vyšší roli krátkodobé prognózy (NTF - (near term forecast) pro oblast HDP a mezd, která vstupovala do modelové prognózy místo standardního pokrytí prvního kvartálu až na horizont jednoho roku, na úkor čistě modelové prognóze z jádrového predikčního modelu (DSGE).

[11] V České národní bance je ve stádiu příprav modelové cvičení, které by mělo odpovědět na otázku, jaké by pravděpodobně byly výsledky jádrového predikčního modelu (DSGE), pokud bychom znali vývoj klíčových ekonomických veličin, na jejichž základě jsou simulace standardně prováděny (např. vývoj ceny energií). To bude jistou dílčí součástí širšího rámce revize měnové politiky, který je v letošním roce připravován.