Odeznění inflační tsunami: příčiny a výhledy do budoucna

Počátek třetí dekády jednadvacátého století přinesl nevídané a rychle za sebou jdoucí šoky (pandemie covid-19, energetická a bezpečnostní krize v souvislosti s napadením Ukrajiny Ruskou federací), na které jsme nebyli připraveni. Jejich výsledkem byl nevídaně strmý růst cen. Mezi jeho hlavní příčiny lze řadit na nabídkové straně covidové uzávěrky ekonomiky (lock-downy) problémy v globálních dodavatelských řetězcích a extrémní nárůsty a následně rozkolísanost cen energií a komodit. Cenové nárůsty rovněž stimulovala poptávková strana ekonomiky jejím přesunem od neobchodovatelných statků (část uzavřeného sektoru služeb) k poptávce po obchodovatelných statcích (např. elektronika). Poptávkové stimuly podporovala nejen štědrá a relativně plošná expanzivní fiskální politika, ale i uvolněná měnová politika. Cenový šok firmy přenesly ve formě zvýšených cen na své zákazníky a spotřebitelská nálada se vlivem vysoké inflace zhoršila. Cílem článku je jednak stručně shrnout faktory stojící za neobvykle silným vzedmutím inflace, jednak pomocí dostupných dat o cenovém chování firem ukázat, že pokud v nejbližší době nepřijde další vnější šok, měla by se stát odeznívající inflační vlna již opravdu minulostí.

Proč vzniklo inflační tsunami?

Počátkem roku 2020 skončila relativně klidná doba. Kovidový a posléze energetický šok – umocněný agresí Ruska na Ukrajině – byl důvodem nevídaně strmého růstu cen. Slovníkem seismologů lze říci, že vzniklé otřesy v surovinové, produkční i distribuční sféře napříč zeměmi i kontinenty vyvolaly inflační tsunami. To se prohnalo většinou zemí ve světě, v evropských zemích jsme jeho důsledky pocítili možná ještě významněji. Hlavní důvody vyššího „postižení“ Evropy jsou dva. První spočívá v tom, že evropské země jsou v drtivé většině čistými dovozci energií a surovin (které se navíc obchodují na světových trzích v USD, tj. nikoli euru, které je pro většinu zemí v Evropě domácí měna). Druhý pramení z toho, že evropské země jsou geograficky nejblíže válečnému konfliktu na Ukrajině a současně byly energeticky až nezodpovědně silně navázány na Rusko. Detailní příčiny extrémního cenového růstu je však vhodné hledat ve vývoji a vzájemném působení strany nabídky (zejména firem), tak i poptávky (domácností, firem, státu) při výrazně viditelné roli vlád a centrálních bank[1].

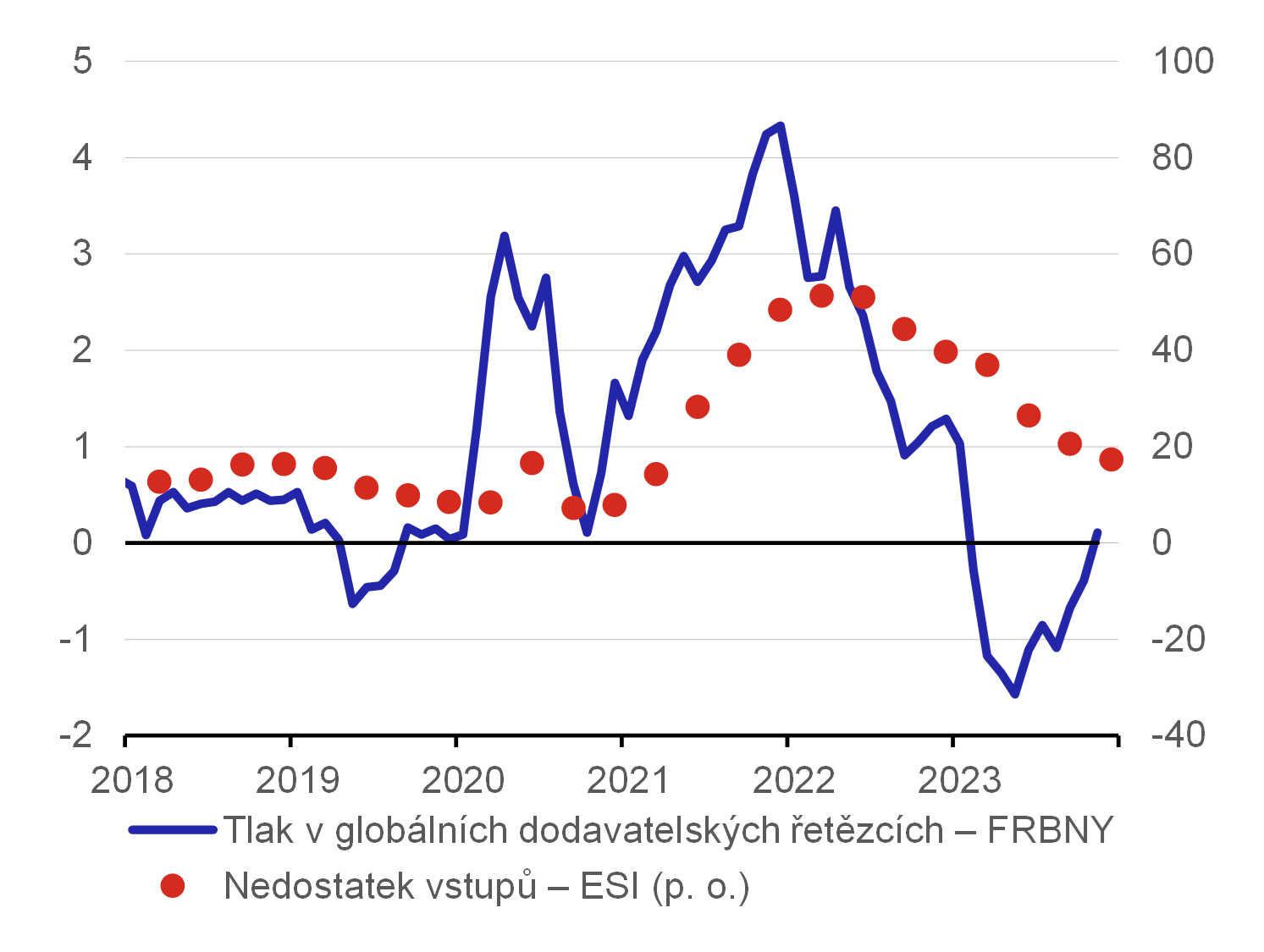

Růst cen ve světě byl na nabídkové straně nejprve vyvolán protipandemickými uzávěrami ekonomik zejména v odvětví služeb i postupně zesilujícími problémy v globálních dodavatelských řetězcích, které postihly zejména průmysl[2]. Druhý jmenovaný fenomén se přitom začal objevovat již těsně před propuknutím globální kovidové nákazy. Šlo zejména o problémy v kontejnerové dopravě, které zvýraznila i dočasné zablokování Suezského průplavu. Protipandemickými uzavírkami odstavené výroby pak způsobily nedostatek některých dílů, zejména čipů. Jejich cenový nárůst negativně ovlivnily ale i požáry jejich výrobců v Japonsku a na Tchajwanu. Zde se rovněž ukázalo, že rychle postavit továrnu produkující čipy není otázkou měsíců, ale spíše let. Graf 1 zachycuje měsíční indikátor napětí v globálních dodavatelských řetězcích od newyorského Fedu[3] a ukazatel sentimentu sestavovaný Evropskou komisí. Jak je z grafu patrné, počátek roku 2020 způsobil první velmi prudkou krizi v dodavatelských řetězcích, která následně kulminovala na přelomu roku 2021 a 2022, od té doby napětí pozvolna sláblo a situace se dostala do normálu až na počátku roku 2023.[4]

Graf 1 – Indikátory napětí v dodavatelských řetězcích

(indikátor)

Zdroj: Fed, Evropská komise

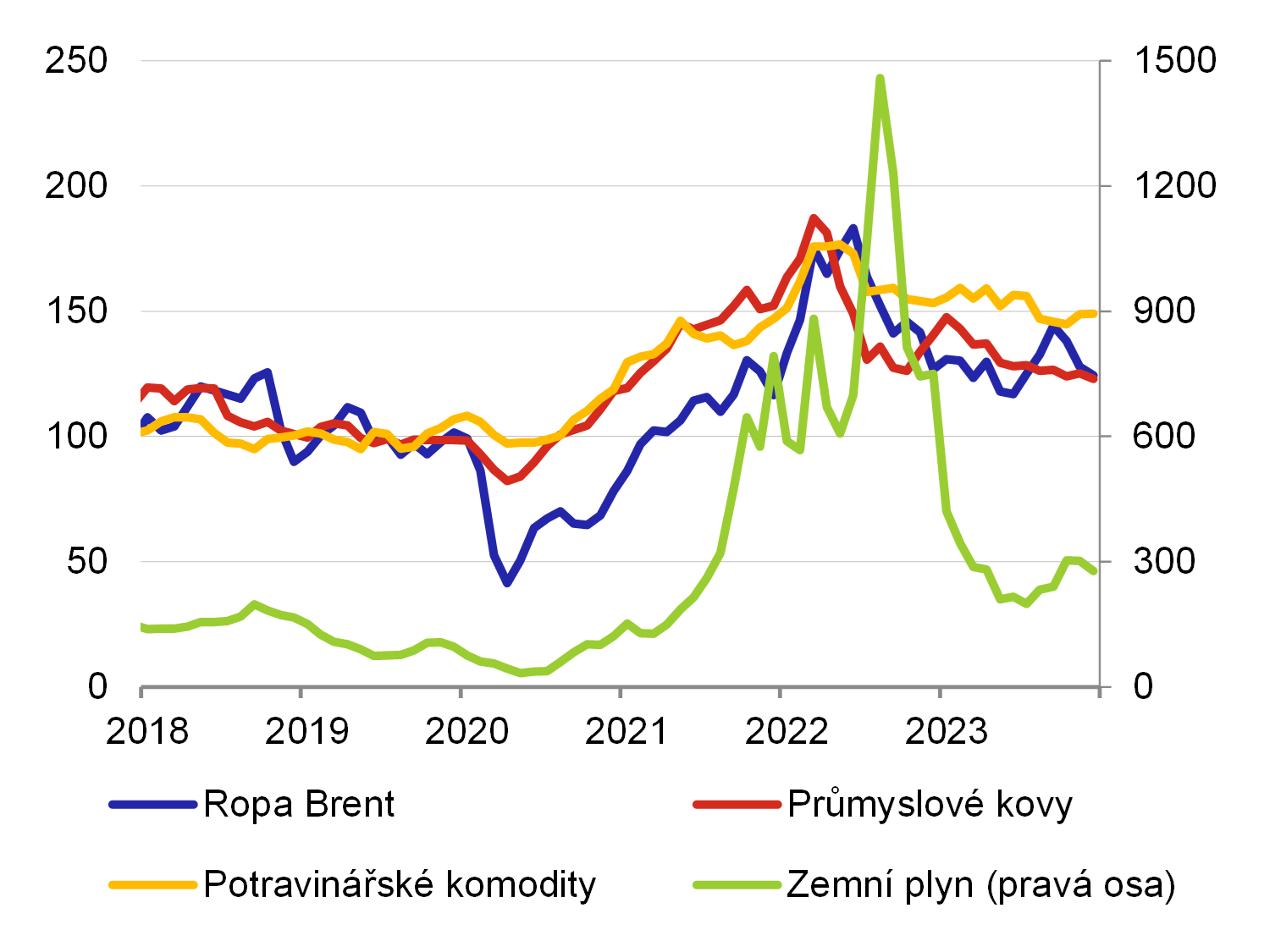

Druhým významným faktorem, který stál na nabídkové straně za inflační tsunami, byl prudký růst cen komodit (průmyslové kovy, potravinářské komodity) a cen energií (zemní plyn, ropa, elektrická energie doplněné o strmý nárůst cen emisních povolenek). Ten eskaloval zejména v souvislosti s napadením Ukrajiny Ruskou federací 24. února 2022. Daný cenový růst stimulovala i zvýšená, resp. vynucená poptávka při rychlejším doplňování zásobníků s plynem v jednotlivých zemích. Ta byla vyvolána obavami o chod domácností a průmyslu obzvláště v době topné sezóny. Jak ukazuje Graf 2, nejvyšší cenové nárůsty byly patrné na počátku druhého pololetí roku 2022. Během krátké doby došlo k odpoutání se od silné surovinové závislosti na Ruské federaci (u některých zemí a komodit byla závislost téměř 100%), které v drtivé množině zemí proběhlo překvapivě rychle a úspěšně.

Graf 2 – Ceny vybraných komodit

(index: průměr 2019 = 100)

Zdroj: Bloomberg

Zvýšená poptávka dále stimulovala růst cen

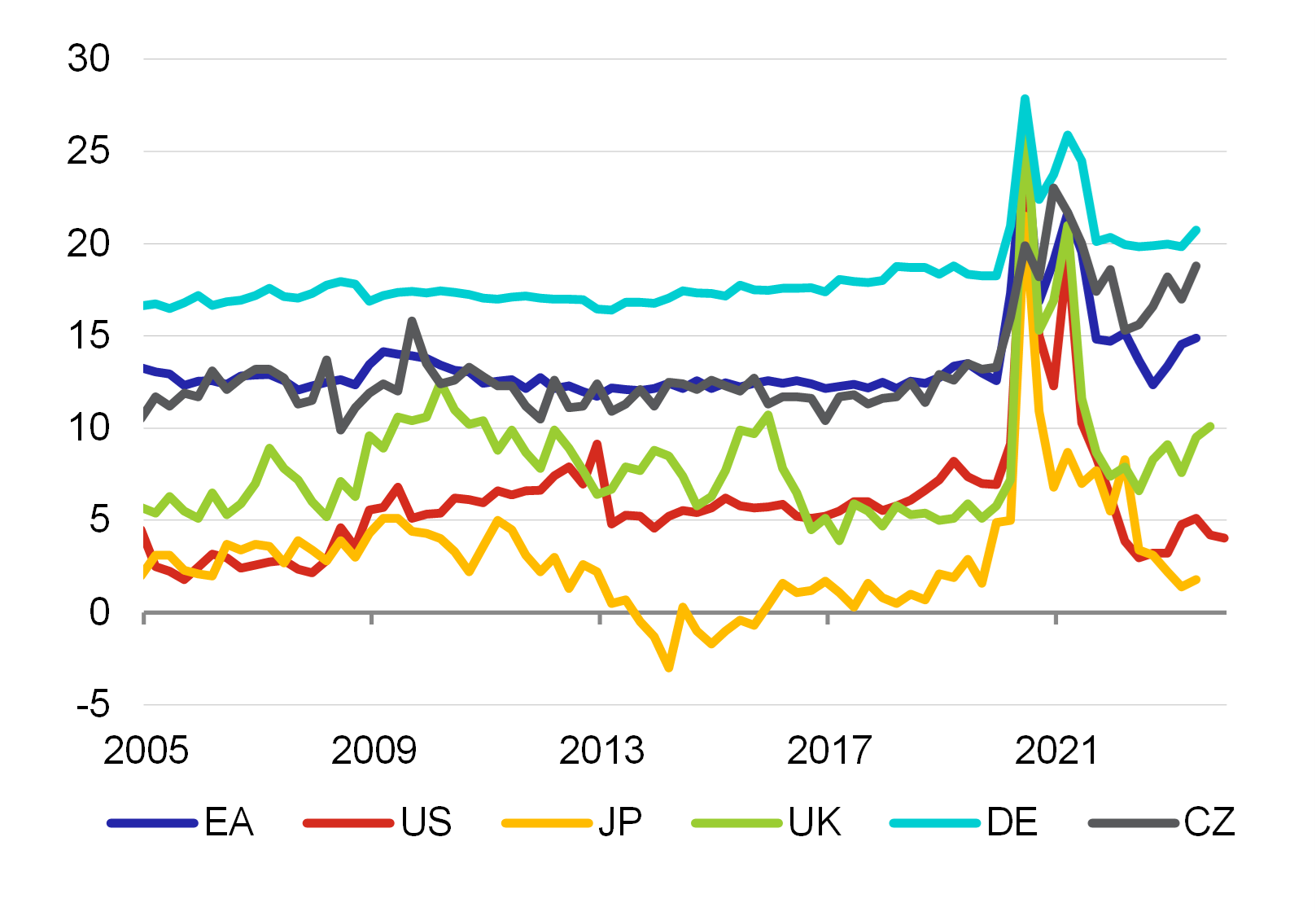

V kovidovém období došlo z epidemiologických důvodů k razantnímu omezení fungování provozoven poskytujících neobchodovatelné statky, resp. omezení aktivit, kde se zdržovalo najednou více obyvatel. Nejvíce postižený byl sektor služeb. Občané nemohli určitou dobu cestovat, chodit do restaurací, na sportovní utkání, scházet se… Takto ušetřené peníze se staly tzv. „vynucenými úsporami“, míra úspor domácností výrazně narostla (Graf 3). Lidé tyto prostředky následně použili buď na nákup věcí, u kterých dlouhodobě otáleli s nákupem, nebo těch, které nutně pro fungování v době kovidové nákazy potřebovali (např. notebooky a další výbava pro výuku dětí v kovidové době, svoji práci na „home office“….). Spotřeba – po vynuceném propadu spojeného s uzavírkami v odvětví služeb (a ozbláště těch s fyzickým kontaktem) – byla přesměrována do sektoru obchodovatelných statků, který nebyla na takový náraz poptávky kapacitně a logisticky připraven a byl navíc sám zatížen výše popsanými problémy, což opět stimulovalo růst cen.

Graf 3 – Míra úspor domácností

(v %)

Zdroj: Eurostat, ons.gov.uk, FRED, esri.cao.go.jp

Pozn.: Sezónně očištěná data.

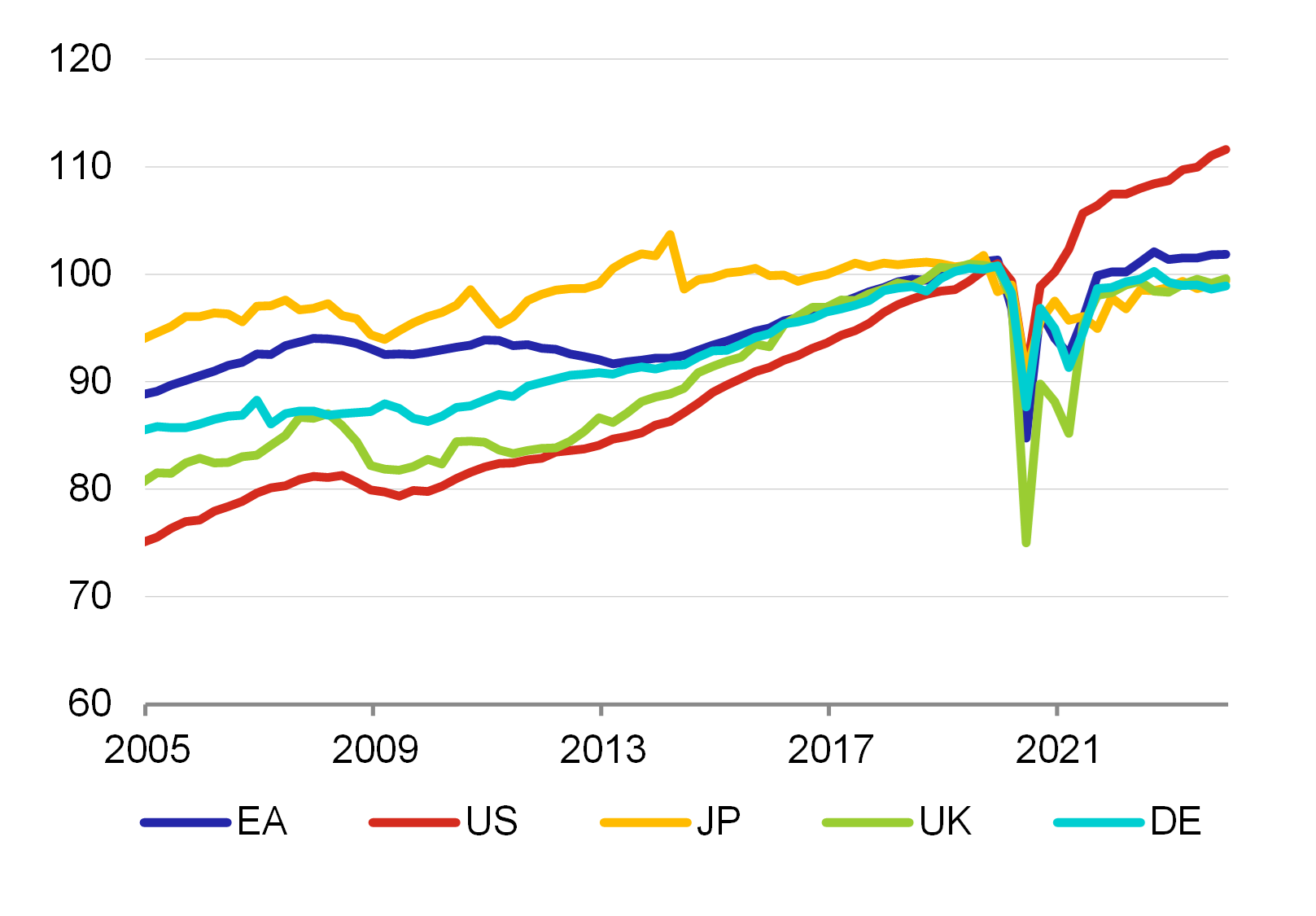

Graf 4 – Reálná spotřeba domácností

(index, průměr 2019 = 100)

Zdroj: Oxford Economics, výpočet autorů

Pozn.: Čtvrtletní data.

Poptávku dále významně podpořily vlády svou štědrou a příliš plošnou podporou domácností a firem, které dostávaly peníze „zadarmo“, bez toho že by něco vyprodukovaly. Zvýšená podpora ze strany vlády, která je v krizových obdobích a nejen z pohledu mainstreamové ekonomie potřebná a přirozená, se musela „z definice“ propsat i do zhoršení stavu veřejných financí. Na tuto podporu domácností a firem si však státy půjčily na finančních trzích za nenulovou úrokovou sazbu, což zvýšilo jejich deficity a potažmo dluhové břemeno. Pokud pohlédneme na zdraví veřejných financí napříč evropskými zeměmi, tak všechny země se ocitly v kategorii nemocných. V rámci EU se z tohoto důvodu dočasně přestaly země hodnotit z hlediska plnění kritéria fiskálního deficitu (EK začala aplikovat tzv. obecnou únikovou doložku (GEC, General Escape Clause), protože jej výrazně přestaly plnit de facto všechny země a podléhaly by tak proceduře při nadměrném deficitu (EDP, Excessive Deficit Procedure)). Pozadu se svou podporou nezůstaly ani centrální banky, které uvolnili měnovou politiku nejspíše až moc[5].

Dřívější krize působily na sektory ekonomiky tak nějak symetricky, neměly jasné „poražené“ a „vítěze“. Doba kovidová a energetická a bezpečnostní krize ale působily jinak.[6] Lze si povšimnout, a všichni to máme tak trochu v paměti, že od roku 2020 zde máme viditelné dočasné vítěze a poražené. K poraženým pak lze řadit ty části sektorů služeb, které byly zejména postiženy uzavírkami, tj. zmiňované cestování, pohostinství, sportovní utkání, kulturní představení a další akce pro veřejnost. K vítězům pak, ať již zaslouženým či těm, pro které nárůst ziskovosti neodpovídal zvýšeným investicím či jinému úsilí, lze řadit farmaceutický průmysl (vakcíny a léky), IT sektor (jak oblast hardware, tak software – včetně programů pro vzdálenou komunikaci) a z části i sektor energetický či bankovní.[7] Cenové nárůsty vyvolané snížením nabídky při téměř současném zvýšení poptávky využily některé firmy k prudkému nárůstu svých ziskových marží/přirážek/mark-ups, resp. svojí ziskovosti. Ekonomické slovníky si tak mohly osvojit nové heslo hamižflace (greedflation). To vyjadřuje honbu firem za ziskem v době strmého růstu cen a zneužití specifické situace na trhu (není jiný dodavatel nebo je extrémní poptávka oproti jiným dobám). Zvýšení ceny si firmy mohou v této specifické situaci dovolit, neboť nedochází současně k poklesu jejich tržního podílu. Cenové nárůsty byly na straně spotřebitelů rovněž až „nenormálně“ akceptovány. Dalším heslem, které lze uvést, je proto sympaflation, tedy empatické porozumění nakupujících vůči cenovým nárůstům. Tato vyšší tolerance cenových nárůstů pramenila z pochopení občanů (např. udržení fungování např. místní pekárny, restaurace) tíživé situace podnikatelů vlivem právě uzavírek v době pandemie covid-19 (vyčerpání finančních rezerv), resp. pochopení občanů pro zdražování (nárůst cen surovin a energií).

Cenová politika firem

Dostupná literatura dokumentuje, že cenová politika firem bývala celkem stabilní, ale období vysoké inflace způsobilo v cenotvorbě viditelné změny. Chování firem v eurozóně dokumentuje velmi detailně studie Fabiani a kol. (2005), která využila dotazníkové šetření mezi více než 11 tisíci firmami z celé eurozóny. Mezi hlavní závěry patří, že zhruba třetina firem při nastavení svých cen používala pravidla spojená s časem, zbytek poté se změnou situace. Současně byl při stanovení cen důležitější pohled do budoucnosti, nežli do minulosti, proto zde silnou roli hrála očekávání. Většina firem v eurozóně měnila své ceny méně často nežli třikrát do roka a méně časté byly změny zejména v sektoru služeb. Při vážení podle HDP pak vychází, že zhruba 40 % firem měnilo své ceny jednou ročně. Pro ekonomy může být trochu zarážející, že firmy při nastavení svých cen vycházely zejména z nastavení marží a méně z ceny konkurence. Výsledky šetření dále potvrdily, že ceny jsou do jisté míry strnulé, neboť firmy přeceňovaly méně často, než si dělaly cenové přezkoumání. Z výsledku mikroekonomického šetření Alvarez a kol. (2006) vyplývá, že ceny se v eurozóně mění s téměř poloviční frekvencí[8] než v USA. Zjednodušeně se dá říci, že v obou ekonomikách byly cenové změny nejčastější v sektoru energií a potravin, nejméně časté pak v sektoru služeb. Studie nepotvrdila, že by ceny byly v obou ekonomikách výrazně strnulejší směrem dolů než směrem nahoru (s výjimkou sektoru služeb). Pokud se ceny již změní, pak jsou změny výrazné.[9] Z práce rovněž plyne, že firmy hodnotí jako důležitější implicitní dohody a interakce na trhu než tzv. menu costs.

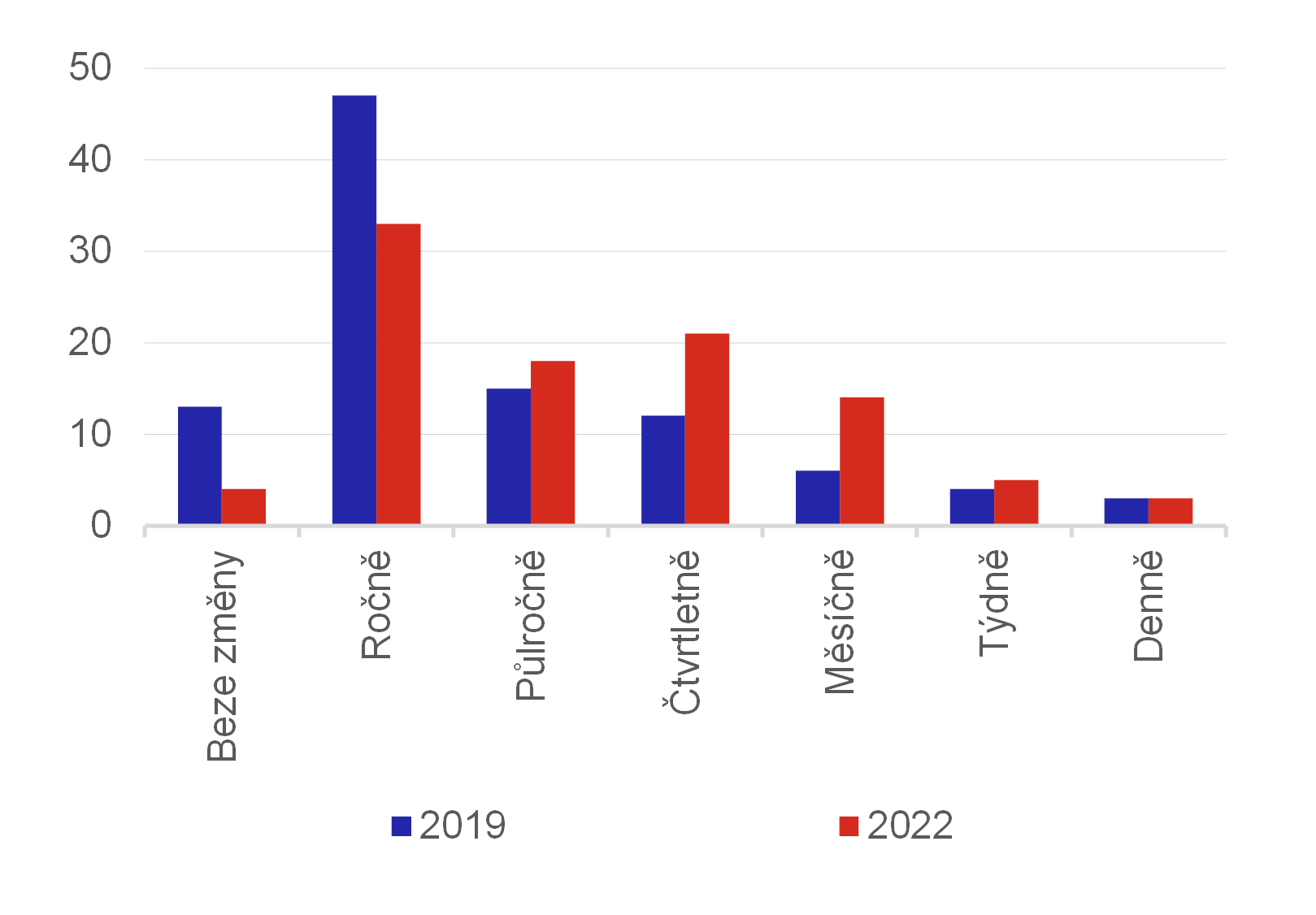

Vysoká inflace, celkově nepřehledná situace a obrovská nejistota přiměly firmy měnit ceny častěji, což odpovídá racionálnímu chování. Bohužel novější šetření o cenotvorbě v eurozóně nejsou k dispozici a očekávat, že se 20 let nic nestalo, by bylo příliš naivní. Určité vodítko tak můžeme hledat u autorů Bunn a kol. (2023), kteří využívají data z pravidelného šetření, které ale probíhá v již nečlenském státě Evropské unie – ve Spojeném království. Výsledky tohoto šetření ukazují, že ještě v roce 2019 (tedy před inflační vlnou) bylo chování firem ve Spojeném království velmi podobné firmám v eurozóně. Proto můžeme uvažovat, že chování firem bude podobné i nyní a výsledky ze Spojeného království aplikovat na eurozónu. Stejný byl např. podíl firem, které nastavovaly ceny pravidelně a těch, které je měnily na základě změny vnějších podmínek. Rovněž nejčastěji u firem probíhala změna cen jednou ročně. Výsledky ze šetření v roce 2022, ale ukázaly, že firmy začaly ceny měnit častěji a téměř čtvrtina firem pak uvedla, že mění ceny jednou za čtvrtletí (Graf 5).

Graf 5 – Typická frekvence cenové změny

(podíl podniků)

Zdroj: Bunn a kol. (2023), Graf 3

Pozn.: Data ze Spojeného království.

Firmy, které mění ceny častěji, sahají také k výraznějším cenovým změnám. Vyšší cenová dynamika ale platí na obě strany, takové firmy rovněž při cenovém poklesu ceny snižují. To je v souladu s již zmíněným faktorem, že při nastavení cen je pro firmy klíčová výše marže. Pokud rychle roste cena nějakých vstupů a firmy si marže chtějí udržet, pak také rychle zdražují a naopak. Vysoká dynamika cen v posledních letech vyplývala především z dynamiky cen komodit a energií. Podíváme-li se na dynamiku cen výrobců, tak u nich uvidíme velmi podobný průběh odvozený právě z cen energií.

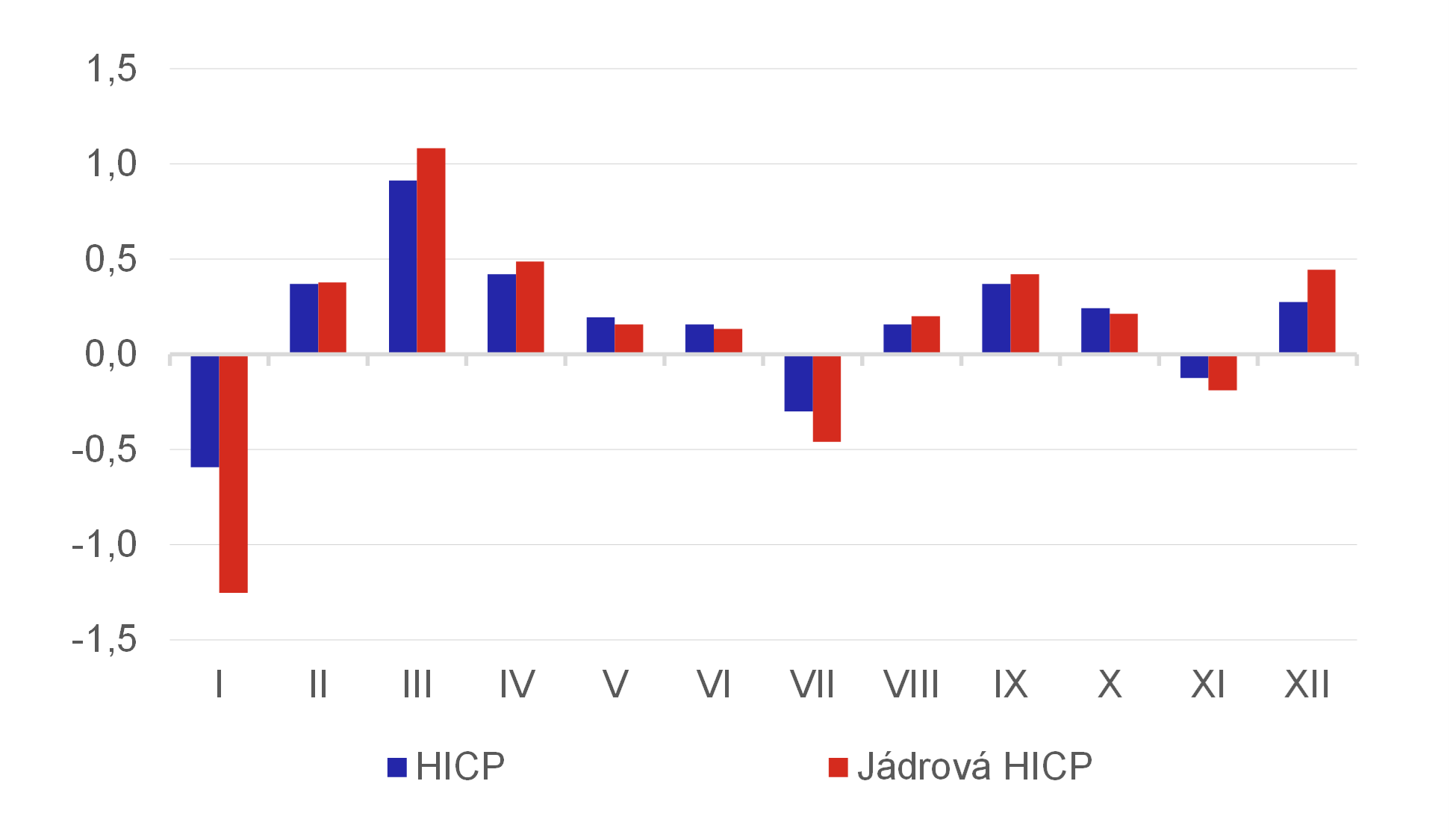

Ideální pro změnu ceny by mohl být přelom roku, ale historická evidence je jiná. Jestliže doposud platilo, že firmy měnily ceny nejčastěji jednou ročně a časovou pravidelnost si stále udržuje 40 % firem, mohli bychom se domnívat, že k nárůstu cen bude docházet vždy na přelomu roku a budeme moci v lednové inflaci cenové změny pozorovat. Tento fenomén ale v eurozóně jako celku neplatí, ač se situace mezi jednotlivými zeměmi liší. Nicméně při pohledu na data je zřejmé, že v meziměsíční inflaci je přítomna sezónnost (Graf 6), tedy jsou měsíce, ve kterých se ceny zvyšují a takové, ve kterých naopak mírně poklesnou. V průměru paradoxně dochází v lednu ke snižování cen, což by mohlo být způsobeno lednovými výprodeji, ale podobný a ještě silnější příběh je patrný i pro jádrové ceny a u služeb se o výprodejích mluvit nedá. Z pohledu průměrné meziměsíční změny cen vyplývá, že k přeceňování směrem k vyšším cenám dochází nejčastěji v březnu.

Graf 6 – Sezónnost meziměsíční inflace v eurozóně

(%)

Zdroj: Eurostat, výpočet autorů

Pozn.: Sezónně neočištěná data.

Elektronické viněty a jejich používání – blízká hudba budoucnosti? Pokud by byly masivněji využívány elektronické cenovky navázané na informační systém prodejce, pak by to mohlo vést k častějšímu přecenění pravděpodobně v průměru o nižší částky, neboť známý efekt menu costs by byl svázán s minimálními náklady (např. dle získaných cenových elasticit u jednotlivých výrobků s cílem maximalizace zisku prodejce). Jak uvádí jeden z předních výrobců tohoto systému (Store Electronic System), jeho hlavní výhodu spatřuje v již zmiňované garanci jednotnosti cen na prodejně, resp. mezi prodejnami (minimalizace chyby), snížení provozních nákladů na přeceňování a především možnost dynamické optimalizace každodenních cenových strategií.

Cenová očekávání do budoucna

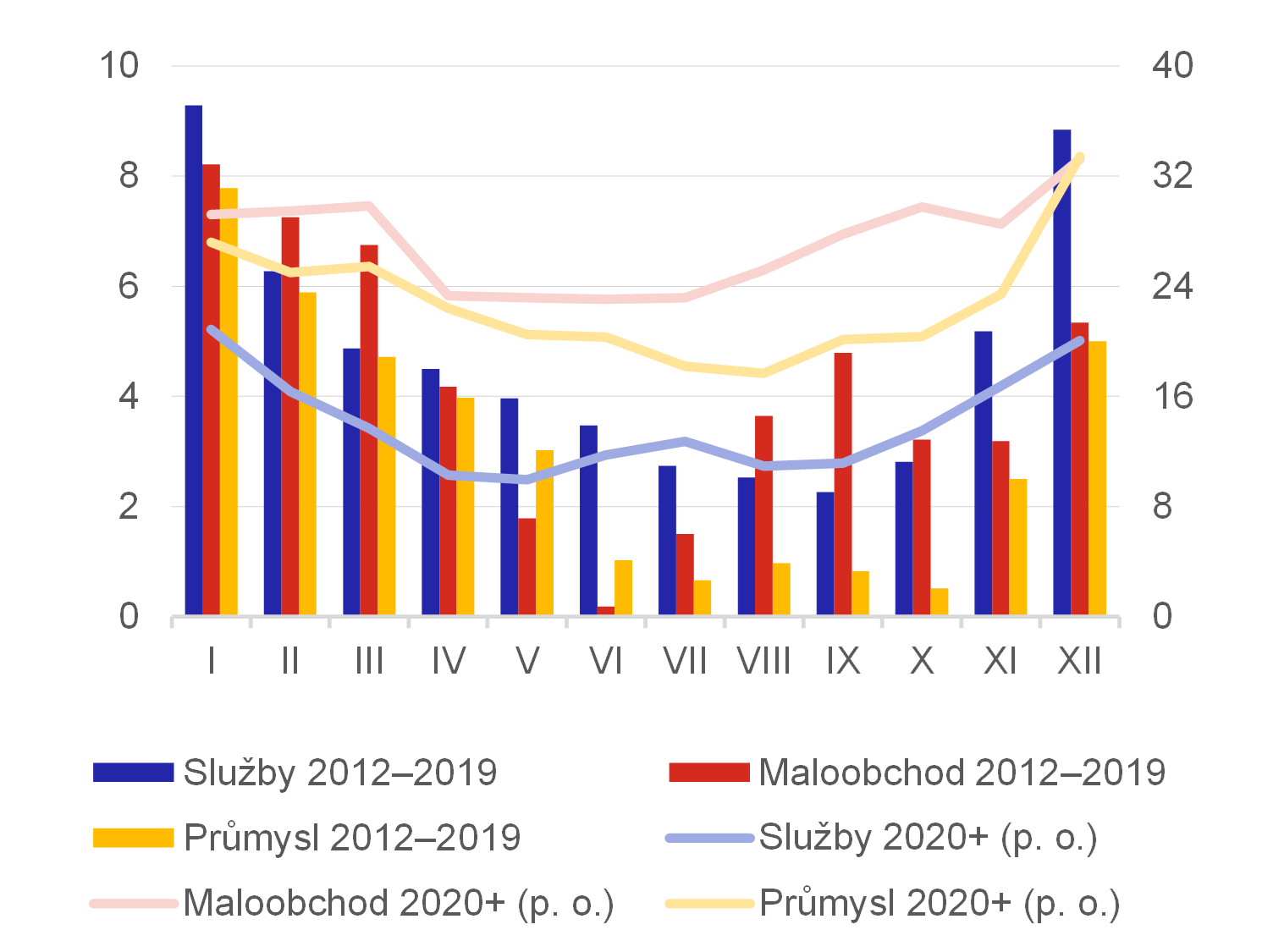

Vpředhledícím indikátorem cenových změn v eurozóně může být šetření Evropské komise. Graf 7 ukazuje, jak se v posledních inflačních letech změnilo cenové očekávání firem. Zatímco v dlouhém období před inflační vlnou vyvolanou kovidovou a energetickou krizí firmy očekávaly, že ke změnám cen dojde obvykle na jaře a navíc tento podíl firem byl vcelku malý, tak nyní je situace jiná. Nejenomže podíl firem, který v následujících 3 měsících očekává růst cen, narostl výrazně ve všech sledovaných sektorech a v maloobchodě je jich zhruba třetina, ale v posledních 3 letech se očekávání ohledně zvýšení cen víceméně ztratilo ve velké sezónnosti a je stálé v čase. Dobrou zprávou pro stabilizaci cenového vývoje je, že pokud se podíváme na data sezónně očištěná, pak uvidíme, že např. v průmyslu se již další zvýšení cen neočekává a u maloobchodu došlo v minulém roce k velkému propadu a situace se postupně navrací zpátky do normálu.

Graf 7 – Očekávání firem ohledně změny cen

(průměrné saldo odpovědí)

Zdroj: Evropská komise, výpočet autorů

Pozn.: Očekávání ohledně změny cen v následujících 3 měsících.

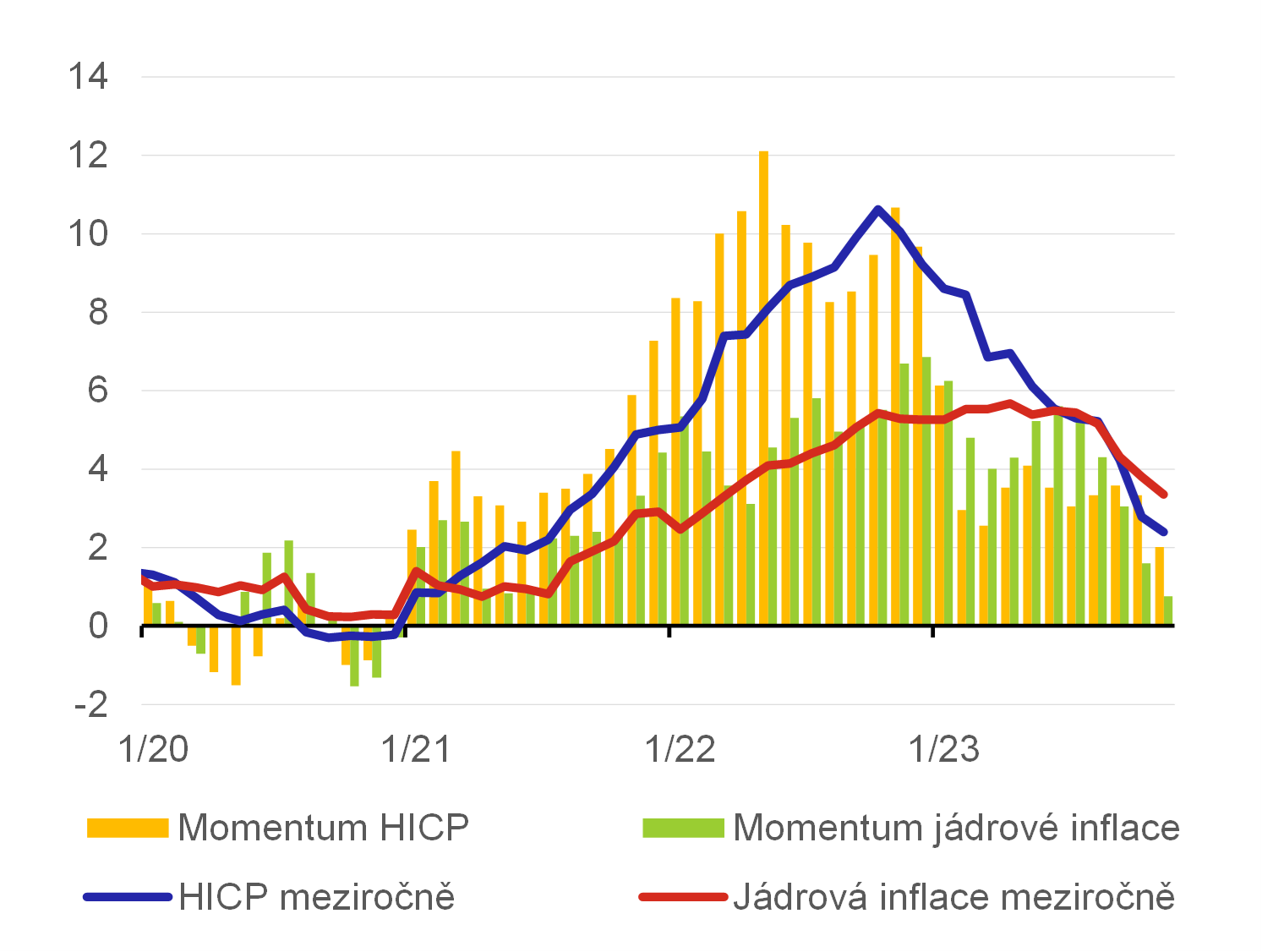

O tom, že se situace dostává do normálu, svědčí tzv. inflační momentum (Graf 8). V předchozích řádcích jsme se detailněji věnovali pohledu na vývoj inflace v jednotlivých měsících a to z pohledu dat meziměsíčního vývoje. Nicméně taková data mohou zahrnovat velké výkyvy a ve vysoké frekvenci pak šum a ojedinělé efekty mohou zkreslit celkový pohled na cenové signály. Druhý nejčastěji médii sledovaný pohled je naopak optikou roční cenové změny (tedy ceny nyní versus přes rokem). U meziroční inflace ale hrozí, že např. jednorázové změny ovlivní číslo na celý další rok a tak meziroční inflace nemusí dát správný obrázek o skutečné situaci v cenovém vývoji. Střední cestou, kterou ekonomové používají je sledování inflačního momenta, tedy ve formě např. průměru meziměsíční inflace za 3 měsíce, vývoje cenové hladiny v posledních 3 měsících oproti předchozím 3 měsícům. Takový pohled se divá na krátkodobý vývoj a je z něho zřejmý směr cenové dynamiky. Celková inflace v eurozóně se tak již začíná blížit k 2% inflačnímu cíli a z pohledu inflačního momenta na cíli již je. Jádrová inflace je stále ještě vyšší, ale i zde momentum velmi rychle zpomalilo.

Graf 8 – Momentum inflace v eurozóně

(%)

Zdroj: Eurostat, výpočet autorů

Pozn.: Sezónně očištěná data. Momentum je podíl průměrné inflace za 3 měsíce oproti průměru za předchozí 3 měsíce.

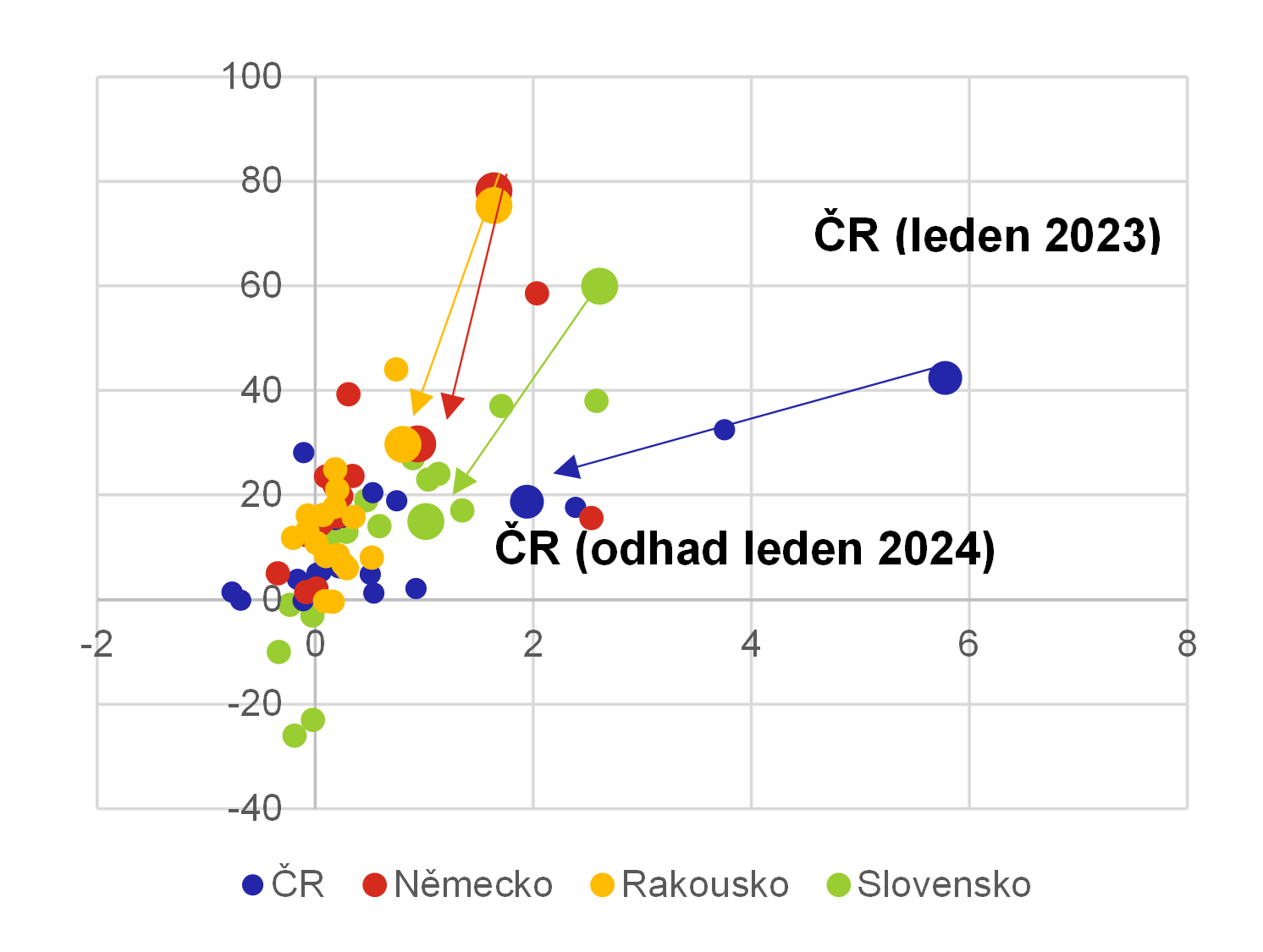

Jak velké tedy bude další lednové přecenění v eurozóně? Určitou evidenci nám mohou poskytnout data za očekávání maloobchodních cen z října 2023 (Graf 9). Zjistili jsme totiž, že historicky tato očekávání dobře indikovala, jaké bylo skutečné lednové přecenění v minulosti. Čím více firem v maloobchodu očekávalo zdražování, tím zdražování bylo výraznější. Například v říjnu 2022 očekávalo zdražování v Německu téměř 80 % firem a skutečný růst HICP po sezonním očištění byl jedním z nevyšších hodnot od roku 2005 (+1,7 % meziměsíčně). Běžně přitom v tomto období rostly ceny v Německu tempem třetinovým až čtvrtinovým. Data by pak naznačovala, že v lednu 2024 se dynamika přecenění vrátí blíže k historickému průměru (šipka směřuje dolů doleva), třebaže bude stále lehce zvýšená (mimo hlavní shluk bodů). Podobný posun oproti lednu 2023 pozorujeme i u ostatních zemí. Lednové přecenění tedy bude patrně výrazné, ale již mimo historická maxima.

Graf 9 – Očekávané lednové přecenění v eurozóně

(osa y: Očekávání růstu maloobchodních cen v říjnu předchozího roku; osa x: Meziměsíční změna v HICP v lednu)

Zdroj: Eurostat, Evropská komise, výpočet autorů

Pozn.: Sezónně očištěná data.

Závěr

Inflační tsunami bylo výsledkem kovidové, energetické a bezpečnostní krize, tedy extrémních šoků. Cenový nárůst způsobily jak faktory stojící za omezením nabídky (protipandemické uzávěry ekonomiky a problémy v globálních výrobních řetězcích, skokový nárůst cen komodit a energií), tak natlakování poptávky ze sektoru neobchodovatelných do sektoru obchodovatelných statků. Poptávková strana ekonomiky byla dále podpořena příliš štědrou a plošnou fiskální politikou, na kterou si vlády musely zdroje půjčit. Deficity veřejných financí skokově narostly, což v některý předlužených zemích eurozóny vedlo k oživení diskuse ohledně jejich udržitelnosti. Ekonomika byla stimulována rovněž uvolněnou měnovou politikou – ve světě byly nejen nízké sazby, ale klíčové centrální banky používaly ve velkém i nekonvenční měnové nástroje[10].

Cenová politika firem se proti předkovidové době změnila. Firmy byly donuceny vnějšími vlivy měnit ceny častěji, což vedlo k vysoké dynamice cenových změn. Některé firmy zřejmě snížené nabídky a zvýšené poptávky využily v neadekvátní přecenění (hamižflace). Z anekdotické evidence rovněž plyne, že tolerance spotřebitelů pro cenové pohyby byla vyšší než by tomu bývalo bylo v „normálních dobách“. Dobrou zprávou pro budoucí cenový vývoj je, že nepříznivé vnější vlivy již postupně odeznívají a s tím odeznívá i inflační vlna. Postupně se tak mění i očekávání firem ohledně cenových změn. Současná situace si ale nese své implikace do budoucna, kdy lze očekávat, že firmy budou své ceny měnit častěji.

Vpředhledící indikátory ukazují, že inflace nejen eurozóně již odezněla. Pohledem na očekávání firem ohledně cenových změn v eurozóně v následujících třech měsících lze usoudit, že se situace navrací postupně do normálu a dalších velkých změn se firmy již neobávají. Současně klesá momentum inflace, která by se již brzy měla navrátit k 2% inflačnímu cíli ECB. Podobný vývoj lze pozorovat i v dalších částech světa, kde se inflace rovněž navrací k inflačním cílům.

Autory jsou Luboš Komárek a Petr Polák. Názory v tomto příspěvku jsou jejich vlastní a neodrážejí nezbytně oficiální pozici České národní banky. Autoři děkuji Soně Benecké, Janu Hoškovi a Filipovi Novotnému za podnětné komentáře a diskuse.

Zdroje

Alvarez, L. J., Dhyne, E., Hoeberichts, M., Kwapil, C., Le Bihan, H., Lünnemann, P., & Vilmunen, J. (2006). Sticky prices in the euro area: a summary of new micro-evidence. Journal of the European Economic association, 4(2-3), 575-584.

De Santis, R. A. (2023). Supply Chain Disruption and Energy Supply Shocks: Impact on Euro-Area Output and Prices. International Journal of Central Banking

Bunn, P., Bloom N., Mizen P., Ozturk, O., Thwaites, G. & Yotzov, I. (2023). Price-setting in a high-inflation environment. VoxEU Column. 7. srpna 2023. https://cepr.org/voxeu/columns/price-setting-high-inflation-environment

Fabiani, S., Druant, M., Hernando, I., Kwapil, C., Landau, B., Loupias, C., & Stokman, A. C. (2005). The pricing behaviour of firms in the euro area: New survey evidence. Working Paper 535, ECB, 2005.

Kucharčuková, O. B., Brůha, J., Král, P., Motl, M., & Tonner, J. (2022). Assessment of the Nature of the Pandemic Shock: Implications for Monetary Policy. Česká národní banka

Lünnemann, P., & Wintr, L. (2011). Price stickiness in the US and Europe revisited: evidence from internet prices. Oxford bulletin of economics and statistics, 73(5), 593-621.

Vermeulen, P., Dias, D. A., Dossche, M., Gautier, E., Hernando, I., Sabbatini, R., & Stahl, H. (2012). Price setting in the Euro area: Some stylized facts from individual producer price data. Journal of Money, Credit and Banking, 44(8), 1631-1650.

González-Torres, G., Gumiel, J. E. & Szörfi, B. (2023). Potential output in times of temporary supply shocks. ECB Economic Bulletin, Issue 8/2023.

Klíčová slova: Inflace, cenotvorba, cenové šoky

JEL Klasifikace: D23, E31, L11

[1] Různé pohledy na šoky způsobné covid-19 nabízí např. Kucharčuková a kol. (2022), González-Torres a kol. (2023) nebo De Santis (2023).

[2] Firmy celosvětově uplatňovaly režim dodávek „just in time“, který nyní nahradily za model „just in case“.

[3] Vychází z dat o nákladech na lodní a leteckou přepravu, indexu nákupních manažerů (PMI) a Indexu nákupních manažerů v průmyslu (ISM) pro sedm ekonomických celků (eurozóna, Čína, Japonsko, Jižní Korea, Tchaj-wan, Spojené království a USA) očištěných o vliv poptávky

[4] Aktuálně roste v souvislosti s napadením Izreale teroristickým hnutím Hammás, což se zprostředkovaně projevilo v napadání nákladních lodí v oblasti kolem Jemenu.

[5] Přehled opatření nabízí např. https://www.cnb.cz/cs/o_cnb/cnblog/Menova-politika-centralnich-bank-v-reakci-na-epidemii-koronaviru/

[6] Viz např. každoroční prestižní konference centrálních bankéřů v americkém Jackson Hole, která se tématu makroekonomické politiky v nerovnoměrné ekonomice (externí odkaz) věnovala v roce 2021. I sympozia v předloňském a loňském roce se tohoto „nerovnoměrného“ působení z různých úhlů pohledu dotkla.

[7] Argumentace byla jejími zastánci použita pro stanovení tzv. windfall tax, tedy mimořádné daně z neočekávaných zisků.

[8] Výjimkou jsou ceny (spotřební elektroniky) na internetových obchodech, viz Lünnemann a Wintr (2011).

[9] Studie dále tvrdí, že empirické výsledky nepotvrzují hypotézu o cenové rigiditě cen směrem dolu.

[10] Viz např. https://www.cnb.cz/cs/o_cnb/cnblog/Jak-hluboko-vlastne-klesly-urokove-sazby-a-co-bude-dal/