Rostoucí zadlužení státu, provázanost mezi vládním a finančním sektorem a rizika pro finanční stabilitu

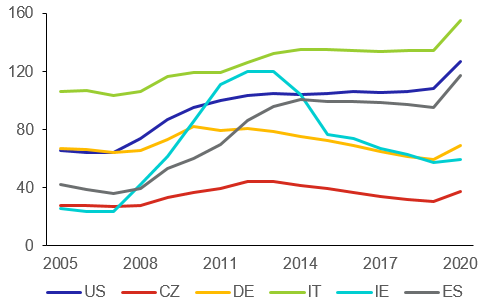

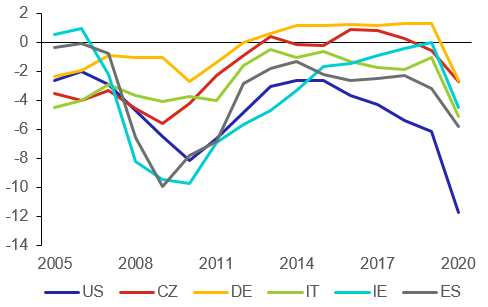

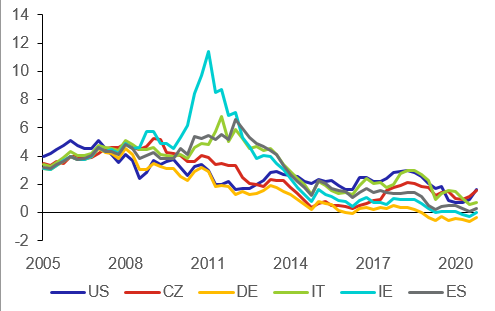

Pandemie COVID-19 a s ní spojená ekonomická omezení si dle Mezinárodního měnového fondu vyžádaly v celém světě fiskální podporu ve výši 16 bilionů USD.[1] Přínos provádění expanzivní fiskální politiky v takto hospodářsky nepříznivém období zpochybňuje málokdo. Nesporný je však i její nepříznivý dopad do stavu veřejných financí. Výrazně se zvyšuje zadlužení vlád[2] a s ním spojená výpůjční potřeba, která je kryta především emisemi státních dluhopisů. Vládní dluhy řady vyspělých zemí byly relativně vysoké již před pandemií (Graf 1). Ojedinělé nebyly ani strukturální deficity[3] (Graf 2). Zhoršující se fiskální situaci po nástupu pandemie dobře dokumentoval vývoj nejčastěji mediálně sledovaných fiskálních ukazatelů (vládní dluh a deficit státního rozpočtu měřené v relaci k HDP) a na intenzitě nabrala také diskuse o hrozbě neudržitelných úrovní fiskálních deficitů a vládních dluhů.

Graf 1: Dluh sektoru vládních institucí vybraných zemí

(v % HDP)

Zdroj: MMF

Graf 2: Strukturální saldo vybraných vyspělých zemí

(v % potenciálního HDP)

Zdroj: MMF

Centrální banky a vývoj veřejných financí

Fiskální situaci sledují a vyhodnocují i centrální banky. Zhoršující se stav veřejných financí přitom nemohou přehlížet zejména ze dvou důvodů. Prvním je potenciální hrozba fiskální dominance. To je zjednodušeně situace, kdy centrální banka ve snaze nezvyšovat náklady na obsluhu již velmi vysokého vládního dluhu ponechává svou měnovou politiku uvolněnou, i když se projevují zjevné inflační tlaky. Druhý důvod, který je na rozdíl od toho prvního aktuální i pro naši ekonomiku, spočívá v hlídání potenciálních dopadů nepříznivého vývoje veřejných financí na finanční stabilitu. V tomto případě musí centrální banky, které jsou podobně jako ČNB orgánem vykonávajícím dohled nad finančním trhem, sledovat vývoj veřejných financí obzvláště pozorně z důvodu obousměrné provázanosti mezi finančním a vládním sektorem. Je to dáno tím, že hlavními investory do státních dluhopisů bývají zpravidla domácí finanční instituce. Pokud jsou jejich bilance významně koncentrovány do státních dluhopisů, představuje to jednoznačný zdroj systémového rizika.[4]

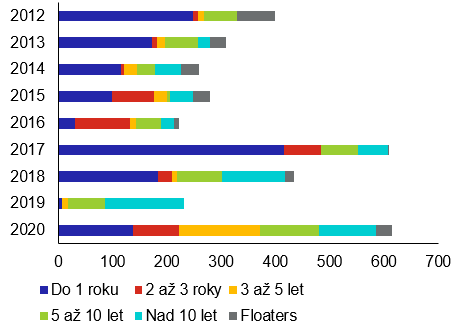

Graf 3: Objemy emisí státních cenných papírů ČR

(v mld. Kč)

Zdroj: ČNB

Poznámka: Vysoký podíl pokladničních poukázek na objemu emise v roce 2017 je způsoben vysokou poptávkou po těchto cenných papírech před koncem devizových intervencí.

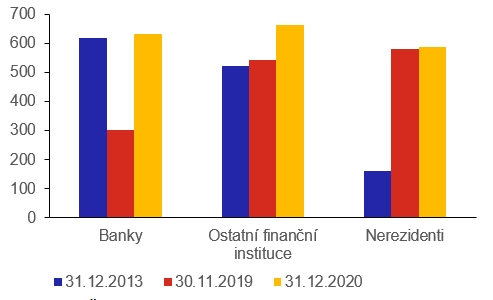

Graf 4: Držba českých státních cenných papírů

(v mld. Kč)

Zdroj: MF ČR

Vývoj domácích veřejných financí v posledních letech

Charakteristickým rysem domácích veřejných financí jsou již od vzniku ČR převažující strukturální deficity (Graf 2). Vládní dluh v ČR se počínaje rokem 2019 začal opět zvyšovat (Graf 1). Ke konci roku 2020 dosahoval 2 153 mld. Kč (38,1 % HDP).[5] Hlavní příčinou nárůstu relativního vládního dluhu bylo v loňském roce vedle propadu HDP výrazné deficitní hospodaření ve výši 348 mld. Kč (6,2 % HDP) způsobené jak realizací fiskálních stabilizačních opatření české vlády, tak výpadkem příjmů státu souvisejících s propadem ekonomické aktivity. Nutnost zajistit financování deficitního hospodaření spolu s výdaji na řádné splátky dluhu se v roce 2020 odrazily v rekordním objemu emise státních cenných papírů ČR ve výši 615 mld. Kč (Graf 3), což představuje meziroční nárůst o 383 mld. Kč. Ratingové hodnocení ČR publikované na jaře 2021 zůstalo zachováno včetně stabilního výhledu.[6] Nový dluh byl v roce 2020 financován emisí státních dluhových cenných papírů s nižšími výnosy (průměrný výnos do splatnosti ve výši 1,11 %), než činil průměrný výnos existujícího dluhu (1,94 %). Průměrná splatnost státního dluhu byla ke konci roku 2020 na úrovni 6 let.[7]

Kdo drží český státní dluh?

Většinu z emitovaného objemu drží domácí finanční instituce, přičemž ke konci loňského roku to bylo zhruba 1 200 mld. Kč českých státních cenných papírů (Graf 4). To představuje téměř 13 % jejich bilanční sumy nebo také 60 % celkového vládního dluhu ČR.[8] Klíčovým investorem do českých státních dluhopisů jsou domácí banky. Ke konci roku 2020 činil objem jejich expozic vůči českému vládnímu sektoru 632 mld. Kč (8 % jejich celkových aktiv). I když to na první pohled není vidět, fiskální deficity jsou do značné míry nepřímo financovány českými domácnostmi. Ty drží napřímo jen nepatrné množství z celkově emitovaného dluhu (28 mld. Kč), nicméně nepřímo prostřednictvím finančních zprostředkovatelů je jejich účast na financování vládního dluhu zásadní (Obrázek 1). Zájem o české státní dluhopisy loni přetrvával i u zahraničních investorů (nerezidentů), jejichž podíl na státních dluhopisech představoval 29 % a je tudíž poměrně významný. Jejich náhlý útěk od českých státních dluhopisů do jiných investic by měl bezesporu určité makroekonomické a finanční dopady, především pak na přímé i nepřímé domácí držitele státního dluhu.

Obrázek 1: Sektor domácností jako věřitel vládního dluhu

(ČR, v mld. Kč)

Zdroj: ČNB, MF ČR

Poznámka: Data k 31. 12. 2020

Státní dluh a s ním spojená rizika

Státní dluhopisy jsou z řady racionálních důvodů považovány finanční regulací za vysoce kvalitní a likvidní aktiva. Zvýhodněné regulatorní zacházení se státními dluhopisy spolu s jejich významnou funkcí na finančních trzích a případně i při implementaci měnové politiky motivuje finanční instituce tato aktiva držet v dosti velkém rozsahu. Státní dluhopisy však nejsou zcela bezrizikové, včetně těch českých. Vládní sektor se může dostat do problémů s likviditou i do platební neschopnosti, stane-li se vládní dluh neudržitelným.[9] Zejména v nepříznivých obdobích bývá vztah mezi fiskální potřebou zemí vnímaných trhem jako již příliš zadlužené a nabídkou zdrojů z finančních trhů nestabilní. Navíc národní trhy státních dluhopisů, které jsou méně likvidní, bývají nezřídka v dobách zvýšené globální averze k riziku „obětí“ diskriminace ze strany investorů. Ti obvykle reagují na nepříznivý makrofinanční šok útěkem do bezpečí, které představují vysoce likvidní trhy státních dluhopisů, jakými jsou americké T-bills/bonds nebo německé Bunds.

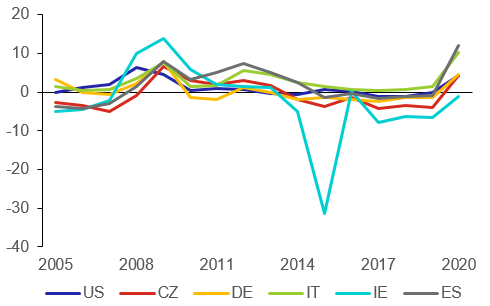

Vnímané zhoršení solventnosti příslušných vlád se pak odrazí ve vyšší úrovni požadovaných výnosů, resp. v nárůstu rizikové prémie (Graf 5, např. nárůst rozdílu výnosů mezi jednotlivými zeměmi po roce 2008). Ta může být nakonec natolik vysoká, že to pro vládu znamená uzavření finančních trhů pro získání zdrojů likvidity i na delší dobu. Vládní zadlužení přitom z počátku nemusí dosahovat astronomických hodnot. Avšak s výrazným nárůstem rizikové prémie na pozadí pokračujícího deficitního hospodaření v období víceleté krize se obvykle rychle změní dynamika zadlužení. Původním zdrojem potíží navíc může být i přenesení nákazy, při němž investoři ztratí důvěru v zemi, kterou vyhodnotí jako podobnou jiné zemi se solventnostními potížemi.[10] Z těchto důvodů je posuzování rizikovosti investic do státních dluhopisů (svrchovaných expozic) ze strany finančních institucí nezbytné. Pokud by jí nevěnovaly dostatečnou pozornost, mohly by vzhledem k vysoké koncentraci státních dluhopisů ve svých bilancích ohrozit svou vlastní solventnost.

Graf 5: Výnosy desetiletých státních dluhopisů vybraných zemí

(v %)

Zdroj: OECD

Tabulka 1: Proměnné indikátoru svrchovaného rizika

| Proměnná | Váha v % |

|---|---|

| Meziroční diference reálného růstu HDP (v p. b.) | 4,9 |

| Saldo běžného účtu platební bilance (v % HDP) | 8,8 |

| Hrubé národní úspory (v % HDP | 7,8 |

| Vnější zadlužení ekonomiky (v % HDP) | 5,7 |

| Rozdíl reálného výnosu 10letého SD a reálného růstu HDP (v p. b.) | 5,1 |

| Dluh vládních institucí (v % HDP) | 1,5 |

| Primární saldo vládního sektoru (v % HDP) | 5,8 |

| Meziroční diference výnosu 10letého SD (v p. b.) | 9,8 |

| Vládní dluh splatný do 1 roku (v % HDP) | 7,4 |

| Podíl vládního dluhu splatného do 1 roku (v %) | 5,5 |

| Podíl cizoměnového dluhu (v %) | 0,5 |

| Podíl nerezidentů na držbě dluhu (v %) | 7,8 |

| Efektivita vlády (skóre WB WGI) | 7,2 |

| Politická stabilita (skóre WB WGI) | 8,7 |

| Vynutitelnost práva (skóre WB WGI) | 6,9 |

| Bankovní krize | 4 |

| Dřívější selhání vlády | 2,7 |

Zdroj: ČNB

Potenciálním zdrojem systémového rizika pramenícího ze vztahu mezi finančním a vládním sektorem se nejrůznější evropské orgány a instituce zabývají od propuknutí dluhové krize v Řecku v roce 2009. Jejich diskuse se zaměřují především na oblast regulace rizika koncentrace držby státních dluhopisů v bilancích bank.[11] Nevedly však prozatím k žádnému návrhu, který by měl šanci na přijetí. Za této situace ČNB jako orgán zodpovídající za finanční stabilitu v ČR počínaje rokem 2015 přezkoumává a každoročně vyhodnocuje riziko koncentrace expozice vůči státním dluhopisům v bilancích domácích bank, a to na základě své interní metodiky spadající pod tzv. mikroobezřetnostní dohledový nástroj v Pilíři 2.[12] Pokud by ČNB na pozadí zvyšující se rizikovosti těchto expozic shledala jejich koncentraci v bilancích bank jako nadměrnou, mohla by po jednotlivých bankách požadovat tvorbu dodatečného kapitálu k jejímu pokrytí.

Indikátor svrchovaného rizika

ČNB vyhodnocení úvěrového rizika státních dluhopisů provádí prostřednictvím tříletého výhledu indikátoru svrchovaného rizika odhadovaného za nepříznivého scénáře[13] pomocí zátěžového testu veřejných financí. Sleduje, zda tento indikátor nepřekročí na tříletém horizontu jednu ze svých dvou prahových hranic.[14] Indikátor vychází z řady makroekonomických, fiskálních či institucionálních proměnných (Tabulka 1), neboť pro hodnocení udržitelnosti vládního dluhu není postačující znát pouze úroveň zadlužení vlády, případně její odhadovaný budoucí vývoj. O slabém varovném signálu poměru dluhu k HDP vypovídá ostatně i fakt, že zatímco Japonsko může udržovat své vládní dluhy nad 260 % HDP, tak např. irský vládní sektor vstupoval do roku 2010 s dluhem ve výši 62 % HDP, ale v závěru roku již potřeboval záchranný balíček EU a MMF. Dalšími proměnnými vstupujícími do indikátoru svrchovaného rizika jsou – vedle těch ryze fiskálních spadajících pod úvěrovou složku svrchovaného rizika (primární saldo vládního dluhu či rozdíl reálného výnosu a růstu HDP) – také proměnné, které odrážejí potenciální likviditní riziko (meziroční diference výnosu desetiletého státního dluhopisu, podíl dluhu splatného do 1 roku, podíl cizoměnového dluhu či podíl nerezidentů na držbě dluhu).

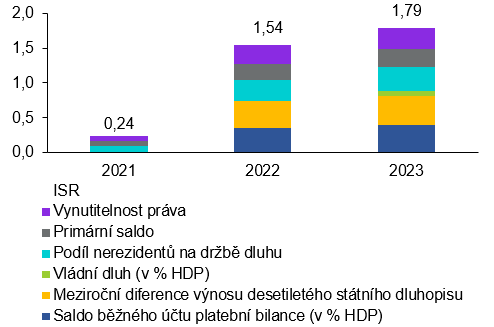

Indikátor odhadnutý v letošním zátěžovém testu dosáhl na tříletém horizontu nepříznivého scénáře hodnoty 1,79 %.[15] Zůstal tak zdánlivě velmi vzdálen od 5% prahové hranice. Jedná se však o jeho doposud nejvyšší hodnotu v historii provádění zátěžového testu českých veřejných financí. K dosažení této již poměrně vysoké hodnoty vedly jak fiskální proměnné (primární saldo a vládní dluh k HDP), tak makrofinanční proměnné (předpokládaný růst dlouhého výnosu a deficit běžného účtu) a také relativně významný podíl nerezidentů na držbě vládního dluhu (Graf 6). Hodnoty proměnných odrážejících likviditní složku rizika se v průběhu zátěžového testu nezhoršily natolik, aby přispěly ke zvýšení indikátoru. K překročení 5% prahové hranice indikátoru může přitom dojít poměrně rychle. Postačovalo by k tomu, aby za podobně nepříznivého scénáře vstoupil do zátěžového testu navíc rozdíl úrokových nákladů a růstu HDP blížící se 6 procentním bodům obdobně jako v roce 2009 (Graf 7) a podíl krátkodobého vládního dluhu s 19 % obdobně jako v roce 2017.

Graf 6: Rozklad odhadnutého indikátoru svrchovaného rizika za nepříznivého scénáře

(v %)

Zdroj: ČNB, Světová banka

Graf 7: Rozdíl úrokových nákladů a růstu HDP

(v p. b.)

Zdroj: MMF

Výhled rizikovosti českých státních dluhopisů

Na letošní rok byl schválen deficit státního rozpočtu ve výši 500 mld. Kč a pro příští rok je vládou schválen deficitní státní rozpočet ve výši 390 mld. Kč. Na trajektorii, kterou vytváří takto vysoké deficity, nebude možné udržovat vládní dluh ani střednědobě, pokud nemají začít vznikat obavy ohledně jeho udržitelnosti. Jak již bylo výše naznačeno, riziko refinancování do značné míry souvisí se sebenaplňujícími se tržními očekáváními[16], což platí zejména pro země s rychle rostoucím zadlužením. Bez strategie konsolidace veřejných financí, která by zohledňovala i nepříznivý vliv stárnutí populace, by mohlo v delším horizontu dojít k citelnému zvýšení rizikové prémie. Pravděpodobnost, že ve střednědobém výhledu překročí indikátor svrchovaného rizika svou první prahovou hranici ve výši 5 %, proto není možno považovat za zanedbatelnou. Pokud by k tomu došlo, provedla by ČNB dodatečné expertní analýzy, v nichž by vyhodnotila příspěvky jednotlivých proměnných a posoudila ostatní makroekonomické podmínky, které není možné modelovat.

V případě, že by dodatečná expertní analýza nepotvrdila nezbytnost zavedení dodatečného kapitálového požadavku ke svrchovaným expozicím, ČNB by tyto expozice a s nimi spojená rizika zesíleně monitorovala. V opačném případě by ČNB požadovala po bankách s tzv. nadlimitní svrchovanou expozicí[17] tvorbu kapitálu k pokrytí rizika koncentrace spojeného s těmito expozicemi, pokud by jej již v dostatečném rozsahu samy netvořily. Stanovení výše nadlimitní svrchované expozice, ke které by se měl vytvářet dodatečný kapitálový požadavek či přehodnocení jeho tvorby, by pak ČNB řešila individuálně s každou relevantní bankou.

[1] Za dvanáct měsíců k dubnu 2021, viz Mezinárodní měnový fond (2021): Fiscal Monitor April 2021, str. ix.

[2] Pod pojmy „vládní“ nebo „vláda“ se v tomto blogu myslí sektor vládních institucí, tj. ústřední a místní vládní instituce a fondy sociálního zabezpečení, viz. https://www.czso.cz/documents/10180/24301869/501312t09.pdf/a30b306f-3956-4947-a372-b96127c5eb8b?version=1.0.

[3] Za strukturální deficit se označuje situace, kdy vládní výdaje převyšují vládní příjmy, i když v ekonomice převládá plná zaměstnanost a ekonomika se nachází na úrovni svého potenciálu. Jde o cyklicky očištěný deficit, zjednodušeně představuje vládou chtěný a zamýšlený deficit.

[4] Doporučení ESRB (ESRB/2013/1) o průběžných cílech a nástrojích makroobezřetnostní politiky, str. 9 odst. 2: „…omezit koncentrace přímé a nepřímé expozice, s přihlédnutím k jejich stupni rizikovosti. Riziko přímé koncentrace vyplývá z velkých expozic vůči nefinančnímu sektoru (např. trhu s bydlením, vlády), …“

[5] https://www.czso.cz/csu/czso/cri/notifikace-deficitu-a-dluhu-vladnich-instituci-2020-prvni-notifikace-udaje-zaslane-eurostatu

[6] Úvěrový rating pro ČR od ratingové agentury Moody’s Aa3 a stabilní výhled, S&P Global Ratings AA a stabilní výhled a Fitch Rating AA a stabilní výhled.

[7] Ze zemí EU mělo ke konci roku 2020 nejdelší průměrnou zbytkovou splatnost vládního dluhu Rakousko (11 let) s dluhem ve výši 84 % HDP a nejkratší Švédsko (4,2 roků) s dluhem ve výši 40 % HDP. Průměrná zbytková splatnost vládního dluhu eurozóny byla v daném období 7,6 let při výši dluhu 100 % HDP.

[8] Ke konci roku 2020 dosahovaly expozice finančních institucí zemí eurozóny vůči vládnímu sektoru těchto zemí zhruba 6,6 bilionu eur. To představuje 10 % aktiv těchto institucí a 58 % celkového vládního dluhu daných zemí.

[9] Příčin fiskální nerovnováhy směřující až k pochybnostem věřitelů vládního dluhu o fiskální udržitelnosti může být celá řada: nadměrné veřejné výdaje, nehospodárné ekonomické projekty, nedostatečné daňové příjmy zejména z důvodu nedostatečného ekonomického růstu nebo dokonce jeho poklesu, daňové úniky či politická neochota zvyšovat daně. Reinhart, C. a Rogoff, K. (2010): This time is different: eight centuries of financial folly, Princeton University Press.

[10] Riziko nákazy bylo pozorováno při vypuknutí dluhové krize v Řecku v roce 2009, kdy nová řecká vláda zveřejnila informaci o tom, že fiskální deficit bude vyšší, než se původně předpokládalo. Ačkoliv se tato událost týkala výhradně Řecka, v prostředí slabého ekonomického růstu investoři poměrně rychle ztratili důvěru v udržitelnost dluhu i v případě Portugalska, Irska, ale i Itálie či Španělska. V době vypuknutí globální finanční krize a dluhové krize eurozóny vzrostly výnosy i u českých státních dluhopisů, vládní dluh k HDP přitom dosahoval hodnoty kolem 30 %.

[11] Např. European Systemic Risk Board (2015): ESRB report on the regulatory treatment of sovereign exposures; European Banking Authority (2021): Regulatory treatment of sovereign exposures; Basel Committee on Banking Supervision (2018): The regulatory treatment of sovereign exposures, European Parliament (2019): Which supervisory or regulatory treatment of banks´ exposures to sovereign risks? nebo (2018): Sovereign bond-backed securities: Risk diversification and reduction.

[12] Česká národní banka (2020): Interní metodika ČNB určená pro účely přezkumu a vyhodnocování rizika koncentrace svrchovaných expozic.

[13] Základní scénář i Nepříznivý scénář jsou popsány ve Zprávě o finanční stabilitě 2020/2021, str. 24–25.

[14] Vytváření dodatečného kapitálu by po bance bylo požadováno nejdříve v případě, kdy by tříletý výhled indikátoru svrchovaného rizika překročil prahovou hranici 5 % (měkký limit) a výsledky expertní analýzy by nezbytnost tvorby kapitálového požadavku potvrdly. Automaticky, tj. bez další expertní analýzy, by musela dodatečný kapitálový požadavek banka vytvářet při překročení prahové hodnoty 8 % (tvrdý limit).

[15] ČNB odhaduje indikátor svrchovaného rizika pro ty svrchované expozice, které dle metodiky označila za systémově významné. Označeny byly expozice vůči českému vládnímu sektoru.

[16] Toto očekávání se odvíjí od vztahu mezi výší deficitu, dluhu a úrokových sazeb. Zjednodušeně je dluh udržitelný, pokud trhy (věřitelé) věří, že je vláda schopna generovat dostatečné primární přebytky, aby splatila svůj nesplacený dluh. V případě vzniku pochybností rychle a citelně zvýší rizikovou prémii. Blíže viz např. Alcidi, C. a Gros, D. (2018): Debt Sustainability Assessments: The state of the art.

[17] K výpočtu nadlimitní svrchované expozici viz Česká národní banka (2020): Interní metodika ČNB určená pro účely přezkumu a vyhodnocování rizika koncentrace svrchovaných expozic, část 3.2, str. 9.